Actualidad noticias

-

Análisis de la Cadena de Valor 30/11/2017

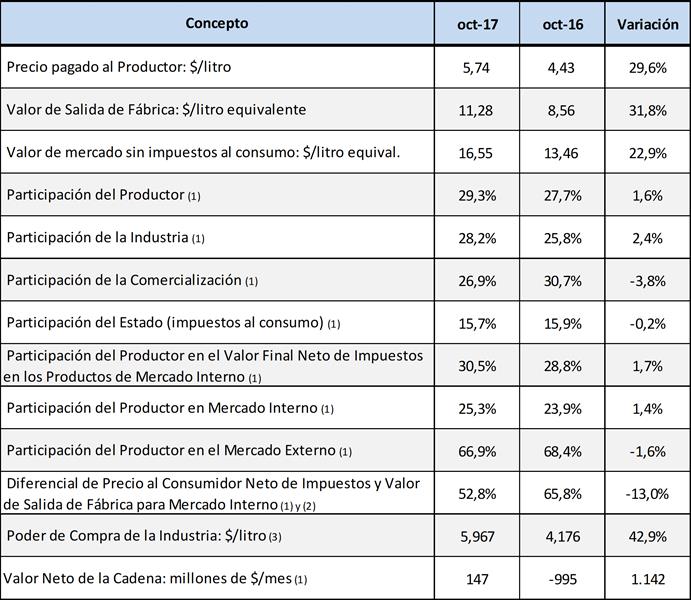

Cuadro resumen de situación

![]()

(1) La variación se toma como el diferencial (resta) entre un valor y otro y no como variación porcentual como en los 3 primeros items.

(2) Este valor no representa el margen comercial bruto de la cadena comercial ya que dentro del mismo se encuentran costos de distribución y logística que normalmente están a cargo del sector industrial.

(3) Valor de Salida de Fábrica, menos el Costo Total de Producción Industrial sin Materia Prima Leche. Representa el precio que podría pagar la industria por la leche en tranquera de tambo, en condiciones de equilibrio y con beneficio cero por encima del costo de oportunidad al capital invertido.

En el cuadro se observa un incremento del valor de salida de fábrica (+31,8) superior al correspondiente al precio de la leche al productor (+29,6) en la comparación interanual.

La participación relativa en la distribución de valor dentro de la cadena, mejora en 1,6% para el productor y 2,4% para la industria, ambos en detrimento del sector comercial (-3,8%) que muestra un mark up (diferencia porcentual entre el valor de salida de fábrica y el precio pagado por el consumidor antes de impuestos a la venta), que cae a 52,8% cuando para igual mes del año anterior fue de 65,8%. Cabe recordar como indica la observación (2) que a ese mark up hay que detraerle los costos de distribución y logística que son a cargo de la industria y llevarían el valor a un 41%.

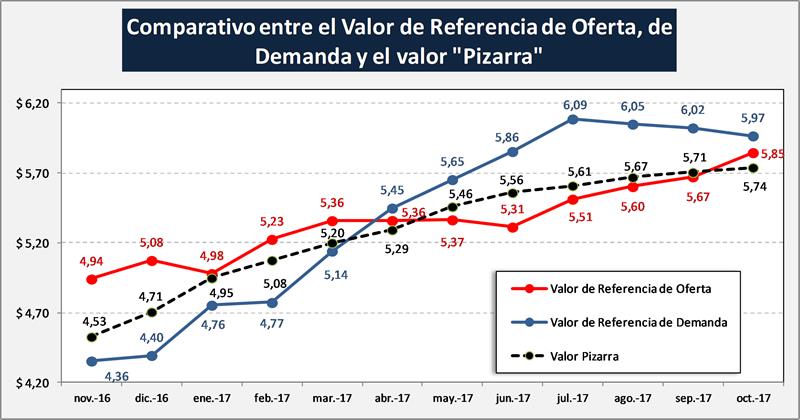

Valores de Referencia de Oferta y Demanda

· Valor de Referencia de Oferta: expresa la necesidad de ingreso por litro de leche del sector de producción primaria (gastos directos + gastos de estructura + amortizaciones + una tasa de interés al capital).

· Valor de Referencia de Demanda: expresa la capacidad de pago por litro de leche cruda por parte de las industrias lácteas, en condiciones normales de operación y sin margen de renta alguno.

· Valor Pizarra: precio publicado por la SSL-MinAgro en base a la muestra de 18 empresas.

![]()

Hasta el mes de septiembre el precio cubría el valor de referencia de oferta, en el mes de octubre el costo perfora la curva de valores pizarra ($5,85 de costo vs. $5,74 de precio).

Por su parte el valor de referencia de demanda (poder de compra de la industria) es en promedio del $ 5,97/litro (23 centavos por encima del precio promedio pagado). El valor de referencia de demanda tiene una distribución de $ 6,40 para las Mega y Grandes Industrias y de $ 5,47 a para las Pequeñas y Medianas Industrias.

La reflexión central que se puede deducir del gráfico es la caída del 2% (respecto al pico de julio de $ 6,09) en el valor de referencia de demanda y la suba del valor de referencia de oferta (que ya perforó para este mes la curva de precios de la leche). De mantenerse esta tendencia para el mes de noviembre es altamente probable que la industria pague más que su capacidad de pago y que el productor reciba menos (aunque el precio suba) de lo que necesita para cubrir sus costos totales bajo este esquema de análisis.

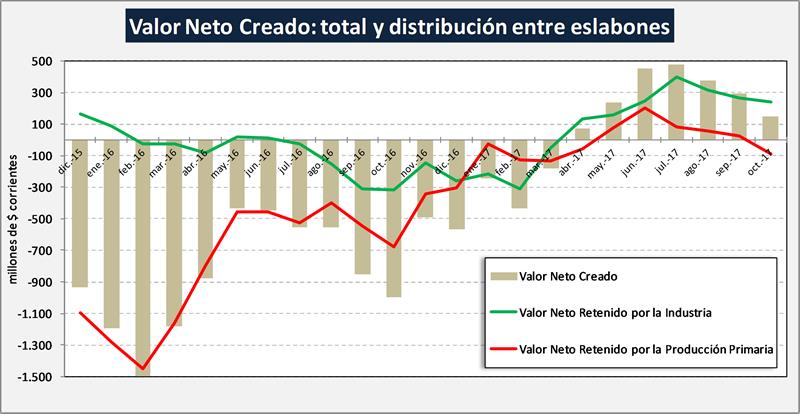

Los Ingresos de la Cadena Valor

![]()

Se recupera en octubre la facturación mensual de la cadena ($ 16.933 millones) que había experimentado una caída desde el pico de julio 2017 ($ 17.270 millones).

Balance de la Cadena de Valor

![]()

El sector en su conjunto presenta una valor neto positivo de $ 147 millones, pero con una distribución dispar, + $ 237 millones para el eslabón industrial y - $ 90 millones para el eslabón primario.

En el tiempo, el gráfico siguiente indica el comportamiento del balance mensual de la cadena en su conjunto y por eslabón.

![]()

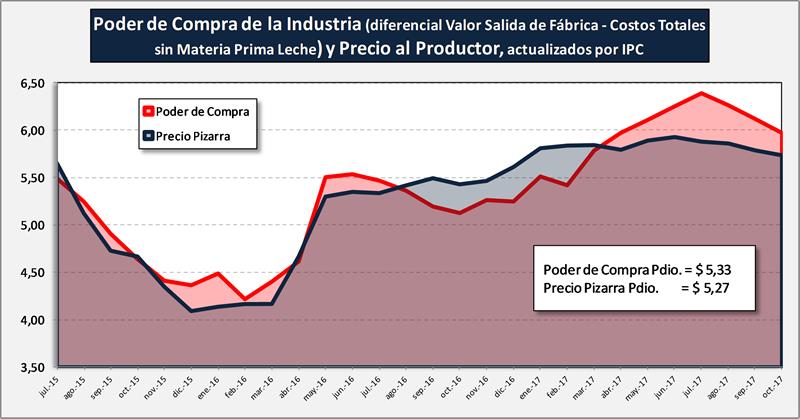

Poder de Compra y Precio Real Pagado al Productor

En una serie de tiempo un poco más extendida se puede observar en el gráfico siguiente una comparación del precio real pagado al productor y el “poder de compra” de la industria, ambos valores actualizados por índice de precios al consumidor (moneda constante), y que arrojan un promedio de la serie de $ 5,33 para poder de compra y $ 5,27 de precio pizarra.

![]()

Comentarios

Mucha más información sobre este tema se puede encontrar en http://www.ocla.org.ar/contents/newschart/portfolio/?categoryid=7.

Cabe acotar que todo el análisis es sobre la base de los trabajos realizados por IAPUCO con la colaboración de INTA en Valores de Referencia, y los criterios metodológicos están incluidos en el capítulo correspondiente de OCLA.

Ambos trabajos están basados en modelos que tratan de aproximarse a la realidad (al menos tratan de representarla en números), y pretenden dar una idea de cómo se distribuyen los valores dentro de la cadena, indicar las tendencias y señalar cuando corresponda las alertas tempranas en base al comportamiento de la variables involucradas. No son la verdad absoluta ni mucho menos pero los números están realizados bajo criterios objetivos, honestos y responsables y no pretenden beneficiar a uno u otro actor de la cadena, sino por el contrario que sirvan para adoptar las medidas necesarias para lograr el desarrollo y sostenibilidad de la cadena en su conjunto.

elaborado por el OCLA con datos de los Informes de IAPUCO e INTA-IAPUCO