Actualidad noticias

-

Ventas, Balance Lácteo y Consumo per cápita 20/11/2019

Venta de Productos Lácteos en el Mercado Interno:

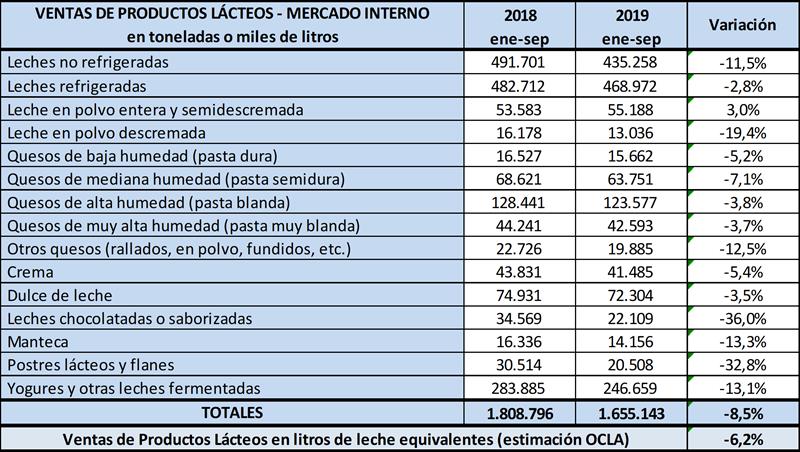

La información proviene del Panel de industrias lácteas establecido a partir del relevamiento coyuntural de la Resolución 230/16 e información histórica de la Resolución 7/14, ambas de la SAGyP. Los valores se expresan en toneladas y miles de litros, dependiendo del tipo de producto. La conversión a litros de leche equivalente se realiza con los coeficientes establecidos en la Disposición 1/2018 de la DNL-MPyT.

![]()

En el cuadro se observa una reducción del 6,2% en los litros equivalentes vendidos en el mercado interno durante el período enero-septiembre 2019 respecto a igual período del año anterior. La mayor reducción se observa en los productos de mayor valor agregado y/o unitario, tales como leches no refrigeradas, quesos procesados, leches saborizadas, yogures, flanes y postres.

Balance Lácteo:

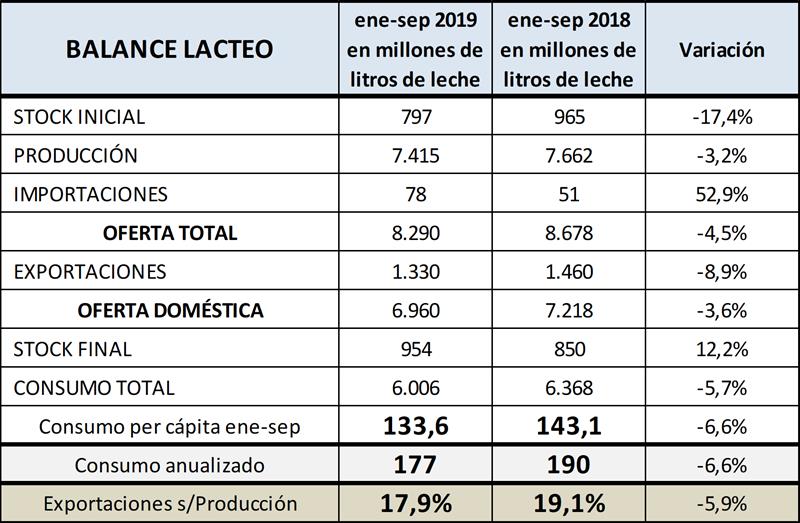

El balance lácteo estimado por OCLA arroja las siguientes cifras a septiembre de 2019:

![]()

Cabe acotar que las ventas acumuladas a septiembre en litros de leche equivalentes (muestra representativa de la Res. 230/16), presentan una caída del 6,2% en los primeros 9 meses de este año, cifra prácticamente igual a la caída del 6,6% que presenta el cálculo de consumo para igual período que surge del análisis del Balance Lácteo.

El consumo doméstico es el único dato que surge por diferencia en función a la fórmula:

CONSUMO TOTAL = EXISTENCIAS INICIALES + PRODUCCIÓN + IMPORTACIONES – EXPORTACIONES – EXISTENCIAS FINALES.

CONSUMO PER CÁPITA = CONSUMO TOTAL / POBLACION TOTAL ESTIMADA

Evolución histórica del consumo per cápita:

![]()

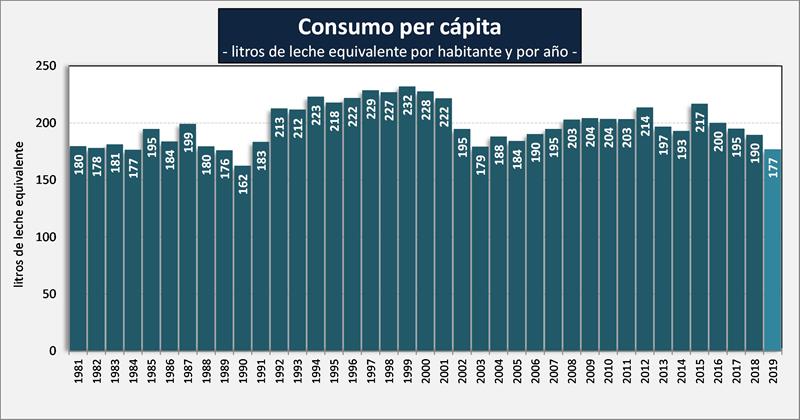

El consumo per cápita anualizado en base a los datos a septiembre, arroja un valor de 177 litros por habitante y por año, lo que representa una disminución del 5,9% respecto al año anterior y es uno de los valores más bajo de la serie graficada.

Como ya indicáramos en informes de meses anteriores la caída del consumo además de ser cuantitativa, es de tipo cualitativa ya que los productos de mayor valor agregado y/o unitario son los que presentan mayor caída porcentual de consumo: yogures, postres, leches saborizadas, leches no refrigeradas, quesos procesados, untables y leches en polvo descremadas.

Se mantiene más o menos estable el consumo de productos básicos, como leches refrigeradas, quesos cremosos, semiduros, crema y dulce de leche, y la leche en polvo entera presenta el único valor positivo del portfolio de productos.

Por otro lado el nivel de consumo de Argentina, a pesar de la baja actual, sigue siendo uno de los más altos de América Latina junto a Uruguay y además es de remarcar el nivel de persistencia del consumo de Argentina a pesar del grado de deterioro de los salarios reales.

![]()

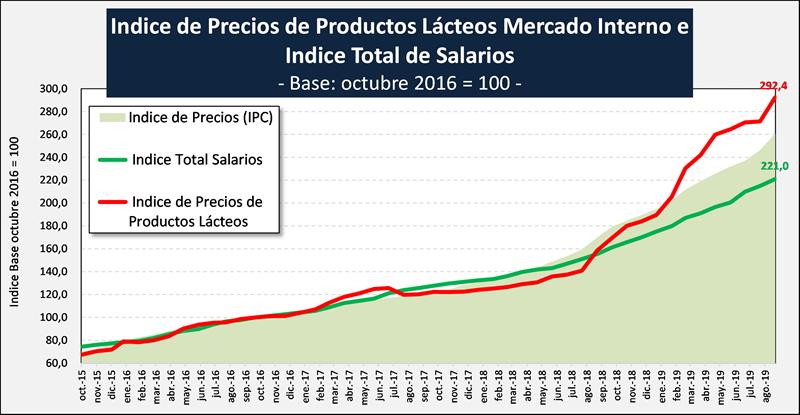

El gráfico anterior se construye sobre la base de los precios por litro de leche equivalente a consumidor final que mensualmente calcula IAPUCo y el Índice de Salarios Totales: Salario Registrado (privado y público) y Salario Privado no Registrado y utilizando la metodología para el cálculo del coeficiente de variación de salarios (C.V.S.) del Decreto 1242/2002, en ambos casos se parte de un número índice igual 100 para el mes de octubre de 2016. Además se agrega un área (verde clara) que indica la evolución de la inflación (IPC).

Como puede verse, por las circunstancias del mercado que ya hemos explicado en reiteradas oportunidades, los precios de los lácteos, recuperaron valor desde fines de 2018 hasta la fecha ya que tuvieron un período de retraso respecto a los índices inflacionarios entre 2017 y 2018.

Panorama del mercado:

· Lácteos caen el 11% en el tercer trimestre y este proceso continúa en lo que va del cuarto trimestre.

· Los valores de los lácteos estuvieron retrasados hasta fines de 2018 y en 2019 tuvieron ambiente más propicio para aplicar aumentos en pos de lograr una recuperación.

· Las categorías que más caen son quesos al peso y las leches líquidas no saborizadas.

· A pesar que todos los niveles socioeconómicos reducen su consumo en el año 2019, los de la base de la pirámide de ingreso son los más impactados y quienes más restringen su consumo.

· Se desacelera un poco la caída de las primeras marcas y las marcas de menor precio reducen su crecimiento y siguen sosteniendo el consumo.

· Los Super e Hipermercados recuperan espacio en los últimos meses y los que no detienen su contracción son los negocios de cercanía.

· En todas las cadenas se reduce el tamaño de la compras y sigue aumentando la frecuencia de visitas.

· Las promociones siguen atrayendo el consumo.

· Las ventas de quesos en fábrica o en negocios especializados, ha crecido significativamente.

· La evasión impositiva se acrecienta con diferentes proporciones y modalidades.

El año 2019 según las consultoras de mercado, las ventas domésticas cerrarían el año con una caída entre el 6 y el 8% y se proyecta un 2020 con una caída entre el 2 y el 4%.

Políticas:

En lo referentes a medidas para incentivar el consumo se escuchan las siguientes ideas, que veremos más adelante si llegan a implementarse y en dicho caso si producen los efectos buscados:

· Institucionalización de Precios Cuidados.

· Ley de Góndolas.

· Implementación de una Tarjeta Alimentaria.

· Exenciones o devoluciones de impuestos, segmentadas.

· Organización de las compras del estado para planes sociales.

elaborado por el OCLA con información de INDEC y DNL-MAGyP