Actualidad noticias

-

BRASIL: Cadena Láctea ¿por qué pisamos huevos? 1/6/2021

La situación de los productores e industrias lácteas este año también es crítica.

Comenzando en la base de la cadena, los precios del maíz y la soja siguen presionando fuertemente los costos de producción en la finca y para peor, el escenario futuro (principalmente para el maíz, con una probable frustración en la segunda cosecha), indica que este escenario persistirá, por lo menos, hasta final del año.

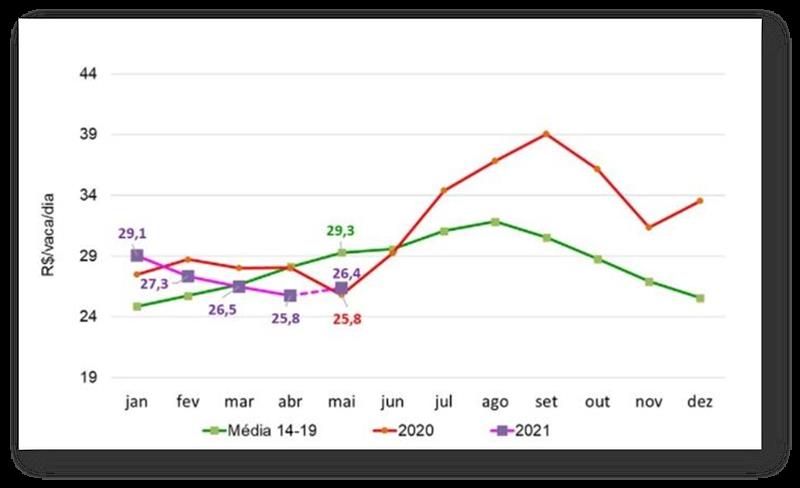

Sin contrapartida proporcional en los precios de la leche, la rentabilidad de los productores ha venido cayendo drásticamente (ver gráfico 1, con la evolución del RMCR ), lo que tiende a tener un impacto negativo (negativo) en la producción en los próximos meses, sin mencionar la relación (bastante desventajosa para la leche) en relación a la carne y los problemas climáticos que han estado dificultando la producción de forrajes en diferentes cuencas.

El RMCR es el INDICADOR DE INGRESOS menos COSTOS DE ALIMENTACIÓN.

Gráfico 1. Evolución del RMCR - Proxy de la rentabilidad del productor lácteo.

![]()

Fuente: elaborado por MilkPoint Mercado con base en datos de Cepea y Deral / Seab / PR.

Los precios que pagan los minoristas a la industria están aumentando considerablemente, principalmente por la mozzarella y la leche UHT; la mozzarella subió R$ 6/kg. desde la tercera semana de abril y la leche UHT aumentó 50 centavos por litro en las ventas minoristas de la industria. Esto significa que la industria está "nadando" en relación con sus márgenes de beneficio, ¿verdad? ¡Equivocado!

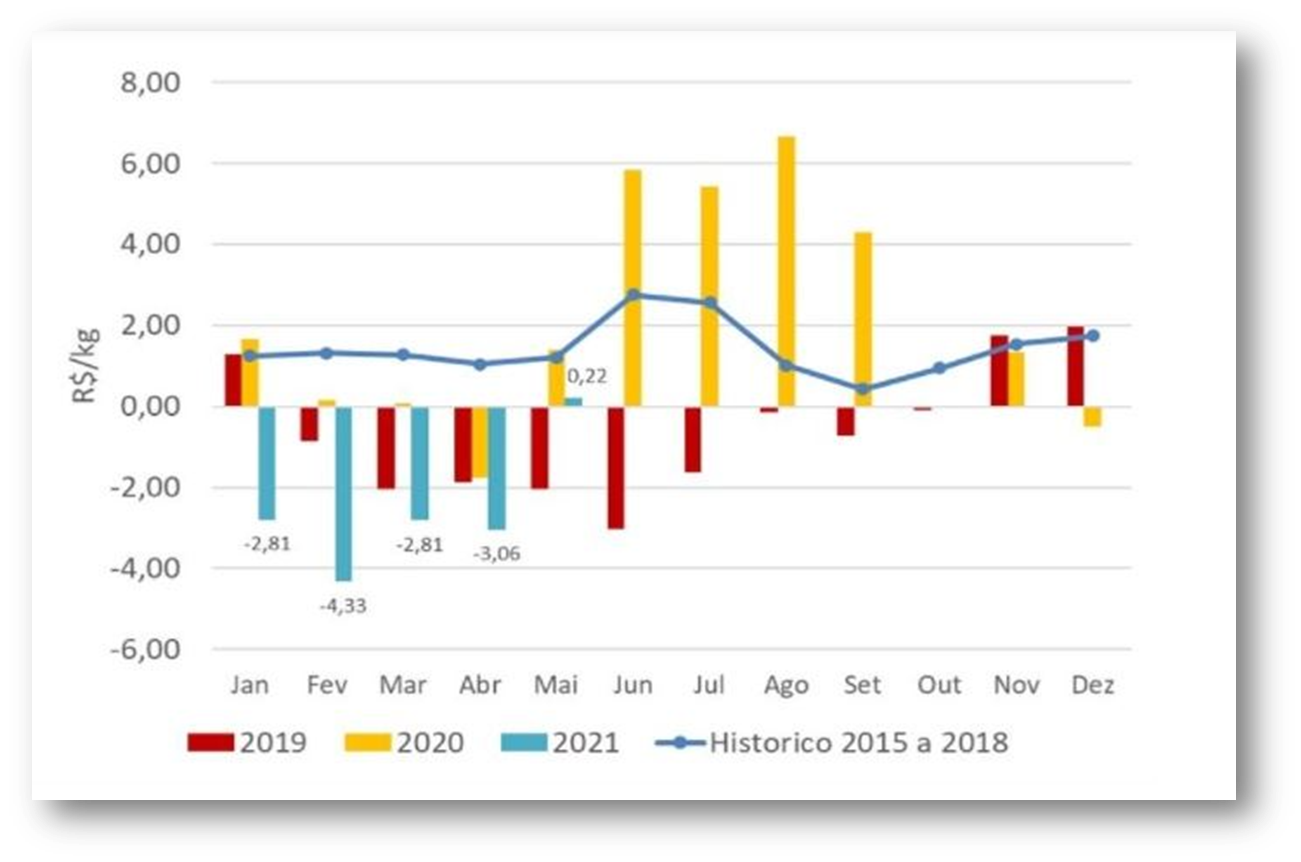

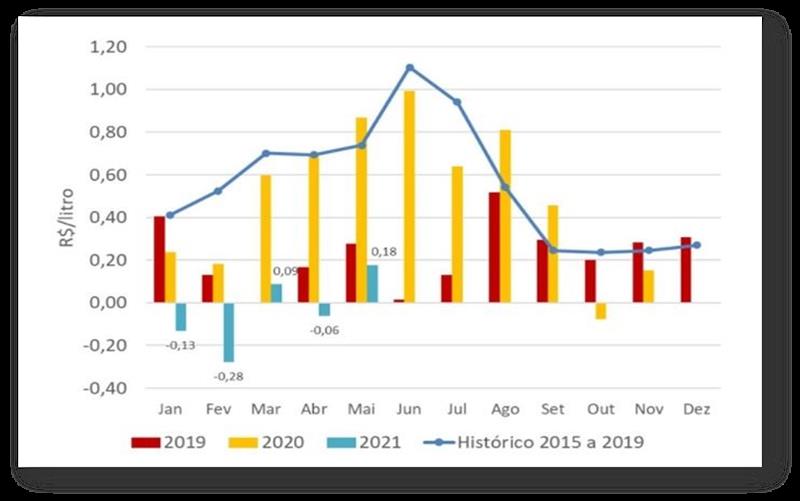

Como se muestra en los gráficos 2 y 3, tanto la UHT como la mozzarella deberían cerrar mayo con márgenes ligeramente positivos, después de 4 meses muy malos y márgenes negativos .

Gráfico 2. Evolución de los márgenes aparentes de Mozzarella.

![]()

Fuente: elaborado por MilkPoint Mercado en base a datos propios y de Cepea.

Gráfico 3. Evolución de los márgenes aparentes de la leche UHT.

![]()

Fuente: elaborado por MilkPoint Mercado en base a datos propios y de Cepea.

Por tanto, tanto los productores como la industria (al menos en las cadenas de leche UHT y queso) están al "filo de la navaja" entre las ganancias y las pérdidas. El escenario para los próximos 2 a 3 meses es el de una oferta muy limitada en relación a la producción nacional (además de la baja rentabilidad, estamos en plena temporada baja en las principales cuencas del país).

Esta baja oferta explica los fuertes incrementos observados en la leche al contado en las últimas dos semanas y apunta a fuertes incrementos en la leche para el productor.

En el caso del spot, en el Brasil promedio calculado aquí por MilkPoint Mercado, el aumento de precio fue de 53 centavos / litro desde la segunda quincena de abril hasta el momento (curioso e irónico notar que, en equivalente de leche, prácticamente todo el aumento visto en ventas UHT y mozzarella ya se ha pasado en el acto).

Luego, toda la cadena comienza a observar el consumo y a transmitir los precios a través del comercio minorista. La economía está mostrando algunos signos de reacción - algunos bancos están revisando (al alza) sus proyecciones del PIB y la noticia es de una reacción de ventas minoristas - pero los llamados "fundamentos" todavía son relativamente frágiles.

Estamos “pisando huevos” y probablemente rompiendo buena parte de ellos.

traducido por el OCLA del Newsletter de MilkPoint por Valter Galan – Visión General del Mercado