Informes noticias

-

RABOBANK: Informe Lácteo Global 3° trimestre de 2022 8/9/2022

![]()

¿Potencial colisión adelante?

Resumen

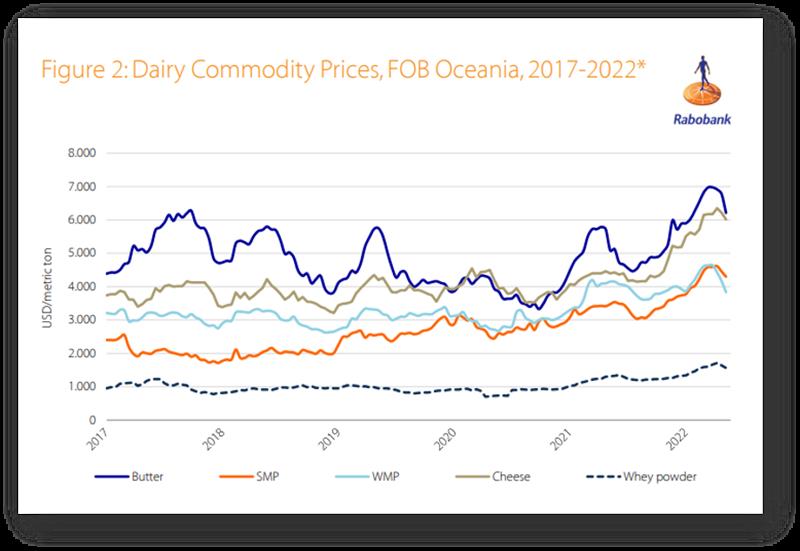

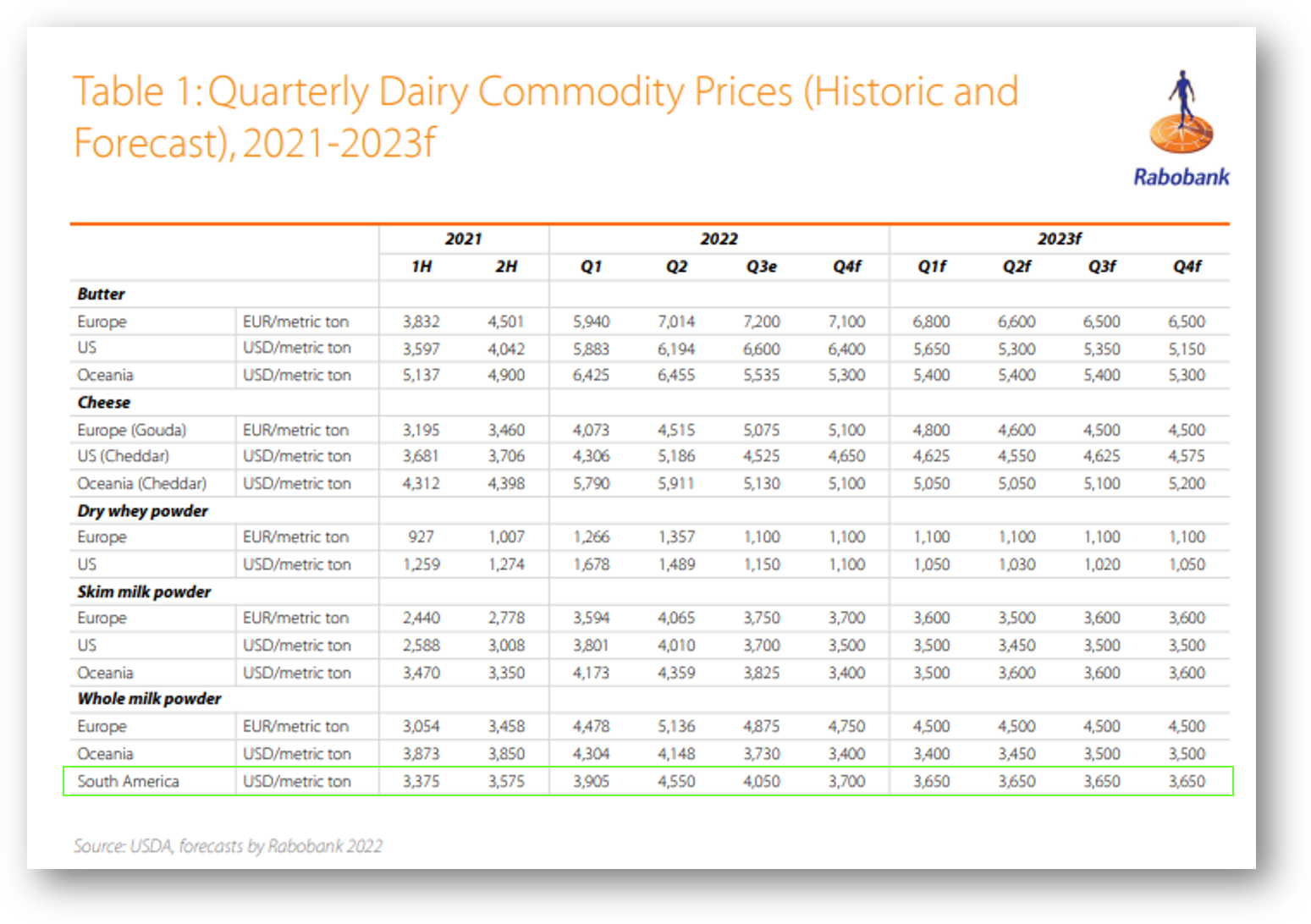

• Se ha establecido un tono más débil en el mercado global en el tercer trimestre de 2022, lo que se refleja en el debilitamiento generalizado en todo el complejo de productos lácteos de Oceanía. Los precios al contado de Oceanía han caído del 18 % al 26 % desde el pico del segundo trimestre de 2022. Rabobank no descarta más caídas en los mercados lácteos mundiales, especialmente en aquellos que dependen más de la demanda china, en los próximos meses. Se avecina una posible colisión, con el crecimiento interanual del suministro de leche en el cuarto trimestre, la débil demanda de importaciones chinas y un mayor racionamiento de la demanda en los países en desarrollo que pesan sobre nuestras previsiones. Es probable que las primas de precios regionales saludables sean una característica en los próximos meses, particularmente en Europa, dada la estrechez actual del mercado.

• Los fundamentos del mercado global subyacente evitarán una caída significativa en los precios de las materias primas. El crecimiento del suministro de leche sigue siendo decepcionante y los niveles de inventario son bajos en la mayoría de las regiones exportadoras. La menor demanda de importaciones chinas ha aflojado el mercado y Rabobank aún espera una mayor desaceleración en la demanda de importaciones chinas hasta el primer semestre de 2023.

• La producción de leche en todo el motor de exportación aún no funciona a pleno rendimiento. Después de un período prolongado de crecimiento lento del suministro de leche, hay brotes verdes. Esto está liderado por un regreso a un crecimiento modesto en los EE. UU. en julio. Los precios de la leche en la granja están elevados en las 7 grandes regiones de exportación, pero también lo son los costos. Se espera un crecimiento de la producción de leche de Nueva Zelanda durante la primavera, pero los riesgos climáticos y las lluvias excesivas son importantes. El crecimiento de la oferta de la UE es difícil de alcanzar dadas las condiciones estacionales desfavorables y la escasez emergente de alimentos. El lento crecimiento de la UE hasta 2023 mantendrá bajo control la respuesta de la oferta mundial.

• Los precios al consumidor de productos lácteos están aumentando (en algunos casos significativamente) en muchas categorías y regiones. La configuración de la demanda de productos lácteos es compleja e incierta, pero tiene un tono más suave. Esto significa que el riesgo de demanda es real. Los importadores están en alerta máxima por el riesgo de suministro y la gestión de inventario y cadena de suministro. Los índices de precios al consumidor (IPC) están aumentando frente al debilitamiento del crecimiento económico, la disminución de la confianza del consumidor y las presiones generalizadas del costo de vida. El consumo de lácteos tendrá un nivel de resiliencia, con impactos de volumen que variarán según la economía. Sin embargo, la respuesta de los consumidores al aumento de los precios aún no se ha desarrollado por completo.

![]()

![]()

Mercados Lácteos Regionales

Estados Unidos

El aumento de la capacidad de producción de queso está extrayendo leche de la mantequilla y el polvo hacia el queso, lo que da como resultado precios deprimidos para el queso y precios muy altos para la mantequilla.

Unión Europea

Para los precios de los productos lácteos y la leche en la UE, la colisión podría seguir un curso más gradual, pero hay algunas señales claras de advertencia por delante.

China

Ha surgido una debilidad en la demanda de importaciones chinas. Se espera que esta tendencia continúe hasta el primer semestre de 2023. Los inventarios locales son elevados, y el crecimiento del suministro de leche es sólido.

Nueva Zelanda

Con costos de insumos elevados y pronósticos de precios de la leche en la granja que se deslizan, los márgenes de los productores lecheros de Nueva Zelanda están cada vez más bajo presión.

Australia

Los márgenes agrícolas para 2022/23 están asegurados, con precios garantizados a niveles récord y algo de alivio en el frente de costos. Una reconstrucción lenta del rodeo lechero limitará la recuperación del suministro de leche.

América Latina

La sequía y los altos costos de los insumos aún pesan sobre la producción de leche.

Sumario Global

Los fundamentos del mercado mundial de productos lácteos cambiaron de rumbo en el tercer trimestre de 2022, de una rigidez extrema a una relajación visible pero modesta.

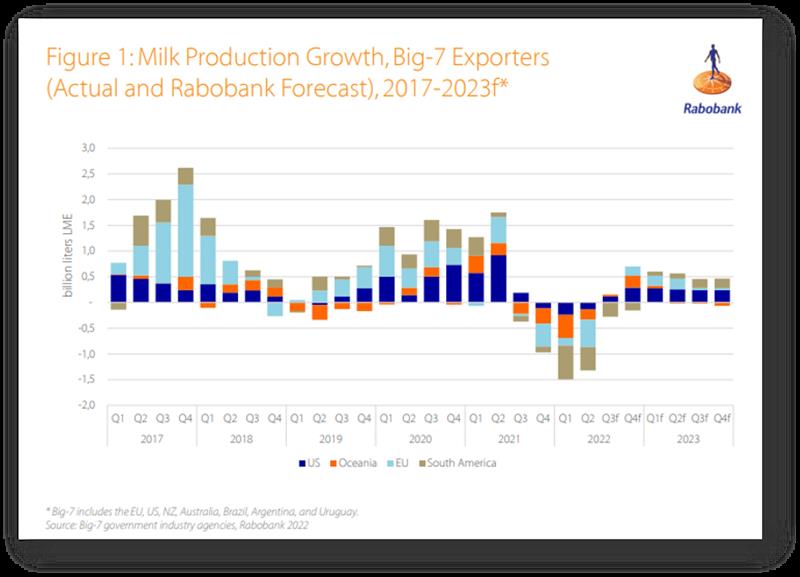

Rabobank espera que el grupo combinado de leche Big-7 vuelva a crecer en el cuarto trimestre de 2022, poniendo fin a cinco caídas trimestrales consecutivas año tras año. Este es un logro sin precedentes en las últimas dos décadas. Sin embargo, todavía se requiere precaución del comprador.

La tasa de crecimiento pronosticada exhibe riesgo climático, está frente a un comparable débil y es probable que esté por debajo del promedio a largo plazo hasta 2023.

Después de más de un año de contracción, los excedentes exportables de Big-7 también aumentarán año tras año a partir del cuarto trimestre de 2022. Un poco más de suministro de leche y una demanda láctea lenta en los mercados nacionales darán como resultado que los excedentes exportables de Big-7 se expandan hasta el primer semestre de 2023.

Los precios de los concentrados han caído, pero persisten los riesgos meteorológicos.

Los precios de referencia de los piensos mundiales han caído hasta el tercer trimestre de 2022, en gran parte como resultado de la apertura de un corredor de cereales en Ucrania y el aumento de las exportaciones rusas.

No obstante, el calor extremo en los EE. UU. amenaza los cultivos, y los cultivos de primavera de la UE también sufren de un clima desfavorable. Todavía es posible una mayor interrupción del comercio del Mar Negro.

Los precios de la leche en la mayoría de las regiones de exportación se mantienen elevados en el tercer trimestre de 2022 y en niveles récord en algunos casos. Sin embargo, ya hay señales de que el ciclo del precio de la leche ha tocado techo. Aún así, los productores recibirán con beneplácito los fuertes precios de la leche en la granja y cierto alivio de costos en forma de precios más bajos de alimentos y fertilizantes en algunas regiones.

Todos estarán mirando el mercado lácteo de China. Los cierres en las principales ciudades chinas durante el primer semestre de 2022 tuvieron un impacto negativo en la demanda de productos lácteos.

Las restricciones se relajaron en el tercer trimestre, pero la política del gobierno no ha cambiado y el riesgo de más interrupciones permanece, junto con condiciones económicas subyacentes más débiles. Rabobank se mantiene cauteloso sobre las suposiciones del mercado lácteo chino, que ya apuntan a un comprador chino más ausente en 2023. Es poco probable que la demanda de importación de otros mercados emergentes llene el vacío, lo que afloja un poco el mercado global.

Un dólar estadounidense fuerte está teniendo un impacto. Una Reserva Federal de EE. UU. de línea dura y la demanda de refugio seguro del dólar son los impulsores clave de la fortaleza de la moneda. Rabobank espera que el dólar estadounidense se mantenga fuerte frente a una amplia canasta de monedas en 2023. Si bien un dólar estadounidense firme es bueno para los exportadores de lácteos fuera de los EE. UU., es un obstáculo para las economías de mercados emergentes.

Las condiciones macroeconómicas se han deteriorado desde nuestro último informe y persisten los altos precios de la energía y los alimentos. Los siguientes 12 meses presentan incertidumbre y riesgo en torno a las señales subyacentes de demanda de los consumidores.

Que ver de lo que queda de 2022

Crisis del gas en Europa. La UE ha adoptado un plan para reducir significativamente el consumo de gas durante el próximo invierno para evitar una escasez aguda. Algunos estados miembros pueden enfrentar escasez de energía en los próximos meses. Lo más importante a tener en cuenta es cómo afecta esto a la fabricación de alimentos y bebidas.

Bloqueos chinos. Hubo signos de mejora desde finales de junio a medida que se relajaron las restricciones. Sin embargo, todavía está en juego una política de tolerancia cero, e incluso en julio, las restricciones más estrictas de Covid estaban restringiendo nuevamente la movilidad, frenando los viajes y pesando sobre el gasto de los consumidores.

La Niña corre el riesgo de aumentar. Según algunos modelos, el riesgo de que La Niña resurja en los próximos meses ha aumentado. esto traería un cóctel de riesgos e influencias positivas en las perspectivas de producción de leche, según la región.

Precios del aceite de palma. Los precios de referencia del aceite de palma han caído desde alturas elevadas recientes. El aumento de la producción en Malasia, la corrección de los precios del crudo y el aumento de las exportaciones de Indonesia son las causas principales. No obstante, los precios se mantienen altos y los precios elevados de los sustitutos respaldan los precios de los productos lácteos.

Rebajas macroeconómicas. La economía mundial está perdiendo fuerza y la tendencia reciente ha sido la de rebajar la previsión de crecimiento mundial para este año y el próximo. Esto forma parte de la débil perspectiva de la demanda de productos lácteos.

Sin embargo, una mayor erosión en las perspectivas podría reducir aún más la demanda, dado el riesgo en los mercados energéticos, la economía china y aumento de las tasas de interés.

Patrones de lluvia de Nueva Zelanda. Rabobank espera mayores volúmenes de leche año tras año hasta el punto máximo en los próximos meses (frente a las bajas comparaciones). Los riesgos climáticos son una característica permanente del suministro de leche de Nueva Zelanda, pero parece que esos riesgos persisten más de lo habitual esta temporada.

La vulnerabilidad de los mercados emergentes. La mejora de la movilidad de los consumidores y la mejora gradual de los sectores fuera del hogar y del turismo son positivos para la demanda, particularmente en el sudeste asiático. Sin embargo, estas economías son vulnerables al aumento de las tasas de interés, los altos precios de los alimentos, las monedas débiles y las condiciones macroeconómicas más débiles.

Argentina

Un invierno seco podría interrumpir el flujo de primavera. La ausencia de lluvias durante la mayor parte del invierno (junio-agosto) ha ejercido más presión sobre los productores lecheros argentinos. Aunque la mayoría de los grandes productores son menos dependientes ahora que en el pasado del crecimiento de las pasturas, con la alimentación suplementaria jugando un papel cada vez más importante, los medianos y pequeños productores lecheros están sintiendo el impacto del clima seco.

La desaceleración de la producción continúa, pero debería terminar cerca de los niveles de 2021. Los altos costos de producción han seguido afectando la rentabilidad de los agricultores en Argentina. Si bien los precios de los cereales se mantienen por debajo de los precios mundiales debido a las restricciones a la exportación, los precios nacionales de la leche no reflejan el impacto total de la inflación en la moneda local. Según el think tank local Observatorio de la Cadena Láctea Argentina (OCLA), el costo de equilibrio de la leche fue de ARS 54/litro frente a un precio de mercado de ARS 51/litro en julio.

Se espera que la producción de leche se contraiga levemente durante la segunda mitad del año después de un crecimiento muy moderado en la primera mitad. Como resultado, se pronostica que la producción de leche terminará 2022 aproximadamente al mismo nivel que en 2021.

El consumo interno se está debilitando. La espiral inflacionaria continúa en Argentina, sin mayor alivio a la vista. La inflación del IPC avanzó un 7,4% en julio, lo que llevó la inflación de 12 meses a más del 70%. La espiral de precios al alza continúa erosionando el poder adquisitivo y está afectando la forma en que los consumidores comen y compran en los supermercados. Más argentinos están comprando productos lácteos de procesadores informales más pequeños y están reduciendo el consumo de productos de mayor valor como queso duro y postres.

El sector lácteo está atrapado entre un mercado interno débil y un tipo de cambio artificial. Si bien el mercado interno se deteriora aún más y otorga una ventaja a los procesadores informales (que no pagan impuestos), la exportación se vuelve menos competitiva debido a la tasa de cambio artificialmente débil. Si bien el tipo de cambio oficial ahora ronda los ARS 135/USD, el tipo de cambio no oficial que tiende a reflejar mejor la inflación ha cotizado por encima de los ARS 300 en los últimos días. Esto significa que exportar, en un momento en que los precios mundiales se están moviendo a la baja, es menos rentable, ya que los exportadores se ven obligados a convertir sus ingresos de exportación al tipo de cambio oficial. Esto está complicando aún más la vida de los procesadores, ya que pierden competitividad tanto en el mercado nacional como en el internacional.

Las exportaciones a Brasil van a aumentar. A pesar del tipo de cambio poco competitivo, las exportaciones a Brasil deberían aumentar en el segundo semestre, mientras que las exportaciones a otros mercados como Argelia deberían perder parte de los envíos totales.

![]()

traducido y extractado por el OCLA del Global Dairy Quarterly – 3° trimestre 2022 - Rabobank