Informes noticias

-

CHINA: importaciones de productos lácteos a febrero de 2023 23/3/2023

![]()

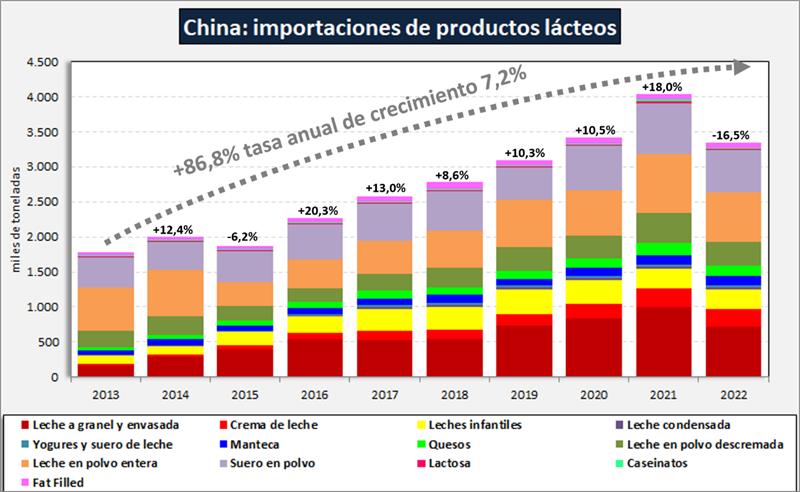

Las importaciones de productos lácteos de China venían creciendo significativamente entre 2013-2021 (salvo en la crisis de 2015) a una tasa acumulativa del 10,6% anual, con la caída del 16,5% en 2022 la tasa se redujo al 7,2% anual. De cualquier manera, sigue siendo China el gran motor de la demanda de lácteos en el mercado internacional.

![]()

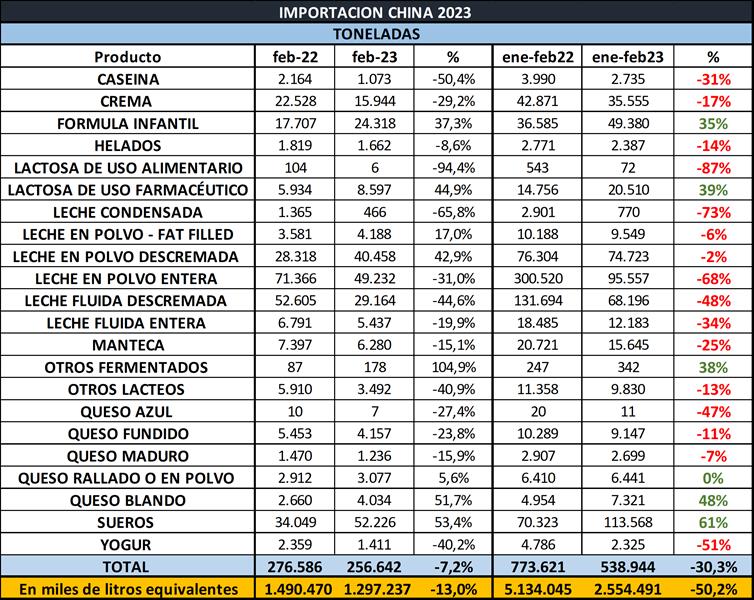

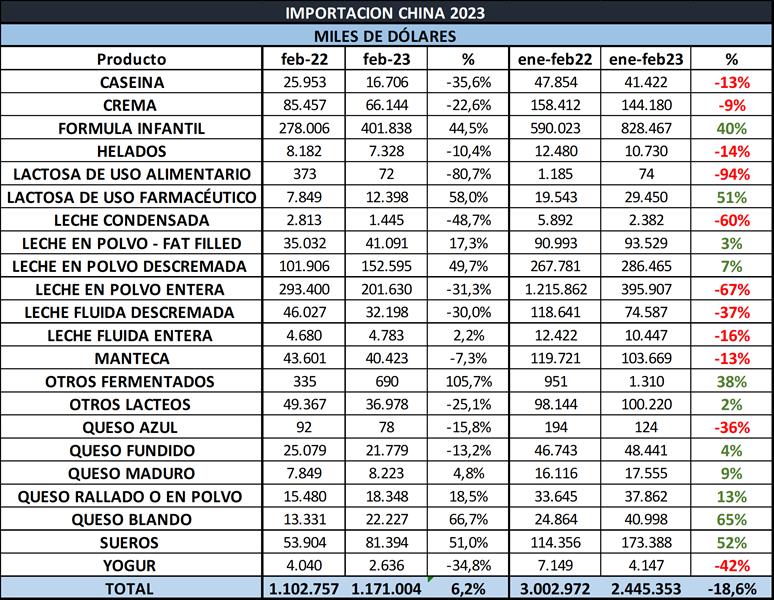

En el mes de febrero pasado el volumen de productos lácteos importados por China tuvo una baja del 7,2%, y 13,0% en litros de leche equivalentes. Medidas las exportaciones en dólares, tuvo un incremento de 6,2%, según el dato obtenido de Aduanas de China.

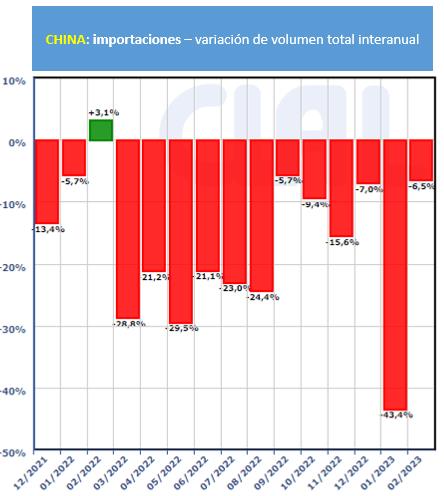

Hasta julio las importaciones de 2022 venían cayendo en volumen (toneladas de productos y litros equivalentes) pero se mantenían en monto total debido a la mejora de los precios internacionales, pero entre agosto y septiembre (en valor total), las importaciones entraron también en una zona negativa, en octubre volvieron a ser superiores en términos de dólares interanuales y en noviembre-diciembre, se revierte nuevamente con una caída. Para el inicio de 2023, en el acumulado enero-febrero se observan caídas tanto en volumen (toneladas y litros equivalente) y en valor.

Las compras de China en el mercado internacional ascendieron a unos 20.000 millones de litros de leche equivalentes en el año 2021, algo así como el 25% de lo que se comercializó en ese mercado (excluyendo las ventas intra Unión Europea), de allí que su comportamiento es muy relevante para la determinación de los precios. Una caída del 17,1% en las ventas mundiales en China que tiene el 25% de las compras, implica una baja de más del 4% del total mundial, cuando este mercado sube normalmente un 3% anual. Esta muy vinculada la relación entre la caída de las compras de China (entre otras causas) y el nivel actual de los precios internacionales en los últimos meses (precios disponibles y futuros), como contraposición la caída de producción en muchos países lecheros, atemperó la baja de precios que podría haber sido superior.

Estas bajas en las compras de China responden en principio, a una mayor producción local, a altos stocks generados en las grandes compras de 2021, a las dificultades logísticas que implicaron el cierre de algunas ciudades por rebrotes de Covid, efectos colaterales de la Guerra en Ucrania y el proceso inflacionario que se viene dando en todas las economías mundiales.

![]()

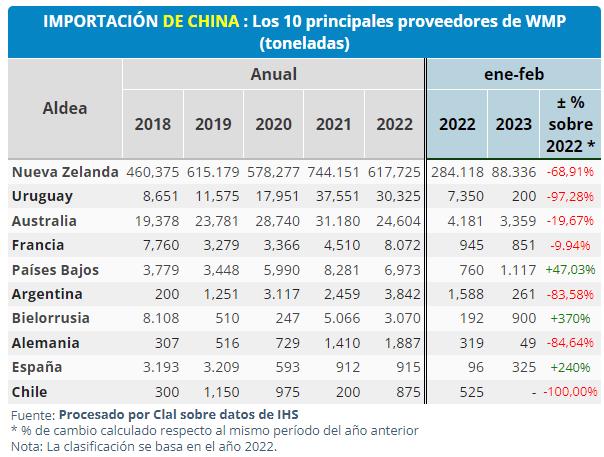

En general la mayoría de los productos presentaron caída en el mes de febrero de 2022. Los sueros, la fórmula infantil y la lactosa de uso farmacéutico fueron los productos más relevantes cuyos acumulados presentan suba respecto a igual período del año anterior. Por otro lado, en el acumulado, las compras de leche en polvo entera (16% del valor total importado), cayeron en volumen un 68,0%, mientras que la leche en polvo descremada cayó 2% en volumen (aunque registró una suba, en valor, del 7%).

![]()

El monto total de importaciones en dólares bajó en enero-febrero de 2023 un 18,6%, y el importe promedio fue de US$ 4.537/ton, muy similar al obtenido para igual periodo del año pasado.

El Valor por Litro de Leche Equivalente de las importaciones de China en lo que va del 2023 fue US$ 0,96, cuando el Valor por Litro Equivalente de las exportaciones totales de Argentina a todos los destinos para igual período, fue de US$ 0,53/litro.

En el gráfico siguiente se pueden observar las tasas de variación de las importaciones de productos lácteos de China, con las importantes caídas en el último año.

![]()

China es el principal importador de Leche en Polvo Entera y su principal proveedor es Nueva Zelanda quien ostenta el 88% de participación de ese producto en el gigante asiático en 2022

![]()

![]()

De igual forma, China es por lejos el principal importador de manteca, butteroil, leche en polvo entera y descremada, como así también de suero de queso con destino a consumo animal. Aún no tiene una importación tan alta de quesos debido a que sus hábitos de consumo, aunque se están occidentalizando día a día, todavía no se da en grandes cantidades, pero viene en franco crecimiento.

China: informe trimestral de Rabobank

Los precios de la leche al productor están bajando. Los precios de la leche en China tendieron a la baja hasta 2022 y continúan por el mismo camino a principios de 2023. En febrero, los precios promedio de la leche en la explotación eran de CNY 4,06/kg (USD 0,595/kg), un 4,7 % por debajo de los niveles del año anterior. Los precios promedio de la leche todavía están por encima de los promedios de cinco años, pero los precios más débiles están ejerciendo presión sobre los márgenes en las operaciones de los tambos.

Un componente clave para reequilibrar el mercado chino es un crecimiento más lento de la oferta interna. Los datos de producción de leche de la Oficina Nacional de Estadísticas (NBS) indican que la producción china aumentó en 5,1 % interanual en el segundo semestre de 2022 frente al 8,4 % en el primer semestre de 2022.

Márgenes más ajustados y, en algunos casos, pérdidas financieras están desencadenando un período de consolidación y una expansión agrícola más lenta. En el primer semestre de 2023, Rabobank anticipa que los costos de alimentación (incluyendo harina de soja, alfalfa y semilla de algodón) permanecerán elevados, mientras que los precios de la leche deberían debilitarse debido a un exceso de oferta. Como resultado, el crecimiento de la producción se desacelerará hasta 2023, marcando el final de tres años de considerable crecimiento de la oferta nacional de leche.

La demanda de lácteos en China también necesita mejorar.

Los volúmenes totales de producción de lácteos rastreados por el NBS, un indicador de la demanda, fueron solo un 2% más altos que el año anterior en 2022, lo que destaca el lento crecimiento de la demanda.

Sin embargo, según los informes de la industria, debido a los bloqueos relacionados con el covid a fines de 2022, los inventarios posteriores aún crecieron y el excedente de leche se transformó en polvo. Además, la abrupta finalización de la política de cero covid en diciembre también trajo desafíos a la producción, la cadena de suministro y el tráfico minorista, lo que interrumpió las ventas al consumidor y se sumó a la complejidad de la situación.

Los volúmenes de importación más bajos han sido críticos para el reequilibrio de la oferta. Las importaciones de leche en polvo de China disminuyeron significativamente en 2022, marcando grandes avances en la reducción de la carga del inventario. Sobre la base del volumen (LME, excluyendo el suero de leche), las importaciones de productos lácteos de 2022 cayeron un 17 % interanual. Junto con un crecimiento de la producción más lento, Rabobank reitera su opinión de que debe producirse una mayor reducción de existencias en el primer semestre de 2023.

La reapertura de China está ocurriendo antes de lo esperado. El cronograma de recuperación también es anterior a lo esperado, pero con patrones desiguales en las diferentes regiones. Destaca el sorprendente repunte de las ventas minoristas de bienes de consumo. De acuerdo con los datos del impuesto al valor agregado publicados por la Administración Tributaria del Estado, las ventas de China en los sectores relacionados con el consumo durante las vacaciones del Festival de Primavera de 2023 aumentaron un 12,2% interanual.

En las regiones con una recuperación anterior, muchos de los trabajadores administrativos y migrantes de China regresaron a sus hogares, lo que impulsó el consumo en las ciudades de nivel inferior.

Los productos lácteos, especialmente la leche líquida premium, son uno de los bienes de consumo que más se benefician de las ventas de regalos. Sin embargo, no todas las regiones siguen el mismo patrón de recuperación y el desafío será si este impulso puede mantenerse después de las vacaciones debido a la incertidumbre macroeconómica, el gasto cauteloso de los consumidores y la posibilidad de más variantes y brotes de Covid.

Rabobank espera una mejora de las importaciones chinas a partir del tercer trimestre de 2023, ya que se absorberán en gran medida los inventarios excesivos. Sin embargo, una demanda de lácteos más lenta y más débil de lo esperado y un mayor crecimiento de la oferta son los principales riesgos a la baja para este pronóstico.

elaborado por el OCLA sobre la base de información que publica Aduana de China y complementado con datos y gráficos de CLAL.it