Actualidad noticias

-

Ventas de Productos Lácteos en el Mercado Interno – marzo 2020 20/5/2020

Venta de Productos Lácteos en el Mercado Interno:

La información proviene del Panel de industrias lácteas establecido a partir del relevamiento coyuntural de la Resolución 230/16 e información histórica de la Resolución 7/14, ambas de la SAGyP. Los valores se expresan en toneladas y miles de litros, dependiendo del tipo de producto. La conversión a litros de leche equivalente se realiza con los coeficientes establecidos en la Disposición 1/2018 de la DNL-MPyT.

![]()

En el cuadro se observa un volumen de ventas prácticamente igual en los 3 primeros meses de 2020 respecto a igual período del año anterior en volumen de productos (toneladas y miles de litros) y un aumento del 1,0% en litros de leche equivalentes (en promedio diario las ventas se igualan ya que 2020 cuenta con un día más).

Si procedemos a analizar la evolución de las ventas mes a mes, y lo hacemos por la unidad de medida comparable que son los litros de leche equivalentes (litros necesarios para producir los productos elaborados), vemos que en enero las ventas cayeron 5,3%, en febrero 2,7% (6% si tomamos promedio diario) y subieron 7,6% en marzo, claramente cifra que se correlaciona con las denominadas compras de pánico ocurridas en la segunda quincena de marzo. Según los datos disponibles, hubo en abril un pequeño arrastre de esa situación, pero luego en el resto de ese mes y lo que va de mayo, las ventas retomaron un ritmo similar al que presentó a principios del año (información de Consultoras de Mercado Interno e Industrias Lácteas consultadas por OCLA).

Como ya lo venimos indicando en informes anteriores existe una caída importante en las ventas de los productos con mayor valor agregado y/o unitario, tales como yogures, flanes y postres, leches saborizadas y algunos quesos. Producto de las compras para stock familiar y por los controles de precios, se visualiza un incremento significativo en las leches no refrigeradas y una situación similar en manteca y dulce de leche.

En base al Balance Lácteo a marzo de 2020 surge un consumo per cápita para el 1° trimestre del 2020 de 42 litros/habitante de leche equivalente, que anualizado arroja un valor de 181 litros, apenas un litro por debajo del registro del año 2019.

Principales aspectos del desenvolvimiento del consumo interno, según informes de Consultoras de Mercado, Industrias y Cámaras Empresariales:

· En un contexto de fuerte caída del PBI, el consumo en el hogar ha crecido en el 1° trimestre del 2020.

· Se dio un fuerte cambio en los hábitos de consumo, de la importante participación de las comidas fuera del hogar (Ho.Re.Ca.) hacia el crecimiento del consumo doméstico debido al aislamiento.

· Compras de menor frecuencia, en volúmenes mayores, de productos más básicos y en locales de mayor proximidad.

· Las empresas que atienden el segmento de ventas industriales (productos lácteos como bienes intermedios de otras industrias) tuvieron un perjuicio similar al canal HoReCa.

· Las medidas sociales implementadas por el gobierno, impulsaron el consumo sobre todo en la base de la pirámide de ingresos.

· Marzo produce un cambio cuali y cuantitativo en el consumo por su particularidad, que se continua algo en abril/mayo, pero de casi nula probabilidad de continuidad en los meses posteriores.

· El pico máximo de ventas se registró el domingo 15/03 (compras de pánico). Aquí el consumo en unidades creció 227% en alimentos (en esta canasta se incluyen: crema de leche, quesos al peso y quesos rallados).

· Del 23 al 29 de marzo, las ventas en el canal moderno crecieron un 3% en volumen, pero con una caída en las transacciones del 46%, en relación con igual mes del año 2019. Pero la película completa de las cuatro semanas de marzo deja ver una suba acumulada del 23% en unidades y una caída del 13% en tickets.

· Los negocios de mayor cercanía son los que ganaron mayor protagonismo.

· Los productos lácteos que explican el crecimiento son las leches líquidas no saborizadas y los quesos al peso, en detrimento de leches saborizadas, yogures y postres.

· Los productos de primera marca recuperan espacio.

· También tuvo un fuerte incremento las ventas para el E-commerce en el canal supermercados: 32%.

· En materia logística hay inconvenientes para la distribución de los productos, donde se destina 30% más de tiempo para llegar a los mercados por los controles de acceso a los pueblos y ciudades.

· Existen serios problemas con el manejo del circulante y en las transacciones bancarias de todo tipo debido a la situación del sistema financiero que “en general” tuvo poca predisposición colaborativa.

Algunas perspectivas para los meses siguientes:

· Todas las variables de la macroeconomía no son favorables y difíciles de revertir en el mediano plazo.

· Las expectativas son a la baja debido a la menor actividad económica, caída del ingreso real de la gente y por ende su traslado a las ventas minoristas.

· Las proyecciones de consumo en general para el resto del año están indicando una caída del 6%.

Segmento PyMEs:

· Las industrias, sobre todo pymes que elaboran masa para mozzarella, producto de los descripto en el canal Ho.Re.Ca. tuvieron fuertes caídas en sus ventas, llevando a algunas a derivar su materia prima leche a otras industrias y discontinuar su actividad.

· El panorama es de incertidumbre comercial preocupante.

· Hoy, en su mayoría, dependen de la venta de queso cremoso y dulce de leche.

· Ha bajado muchísimo el consumo de quesos duros, semiduros, especiales, con ojos y barra.

· Las ventas cayeron entre 25 y 30%, sobre todo las del canal HoReCa.

· Se cayó casi todo del negocio de mozzarella para restaurantes y pizzerías, sólo quedando una pequeña porción de aquellos que continúan como deliveries.

· Muchas pymes reconvirtiéndose a queso cremoso, lo que obviamente puede generar sobre oferta en ese rubro en el corto plazo.

· Casi parada en su totalidad la actividad industrial que abastece confiterías, heladerías y fábricas de alfajores.

· Muy mal la cobranza.

· Los precios de los queso en salida de fábrica ya comenzaron presentar reducciones y su variación interanual está muy por debajo de cualquiera de los indicadores del sector y de la economía en general.

Según un análisis que estamos elaborando se puede adelantar un resultado preliminar que indica que cuando se produce una baja muy significativa del PBI (por ende de los ingresos de la gente), y esa caída va acompañada de una mayor oferta de productos en el mercado interno (ya sea por stocks iniciales más altos, y/o más producción de leche, y/o mayor derivación al mercado interno por falta de precios y/o demanda en el mercado externo), en la mayoría de los períodos analizados, no se da una caída importante en el consumo per cápita en litros equivalentes, pero sí se produce una baja de precios en moneda constante, sobre todo en salida de fábrica, y la distribución en la cadena, se vuelca a una mayor participación del mark up comercial (el cual tiene un promedio histórico del 55% y en los últimos meses está en torno al 40%).

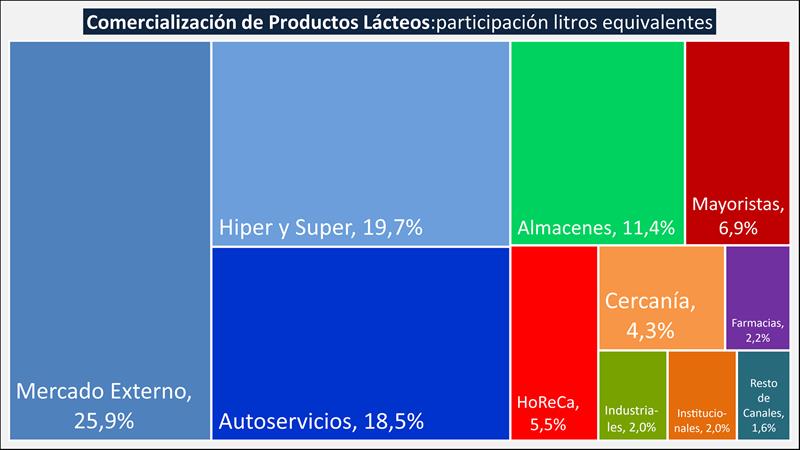

Distribución de la Producción de Leche por diferentes mercados y canales comerciales, 1° trimestre 2020:

![]()

elaborado por el OCLA con información de INDEC y DNL-MAGyP