Informes noticias

-

Los Resultados de la Cadena de Valor – ABRIL 2023 26/5/2023

![]()

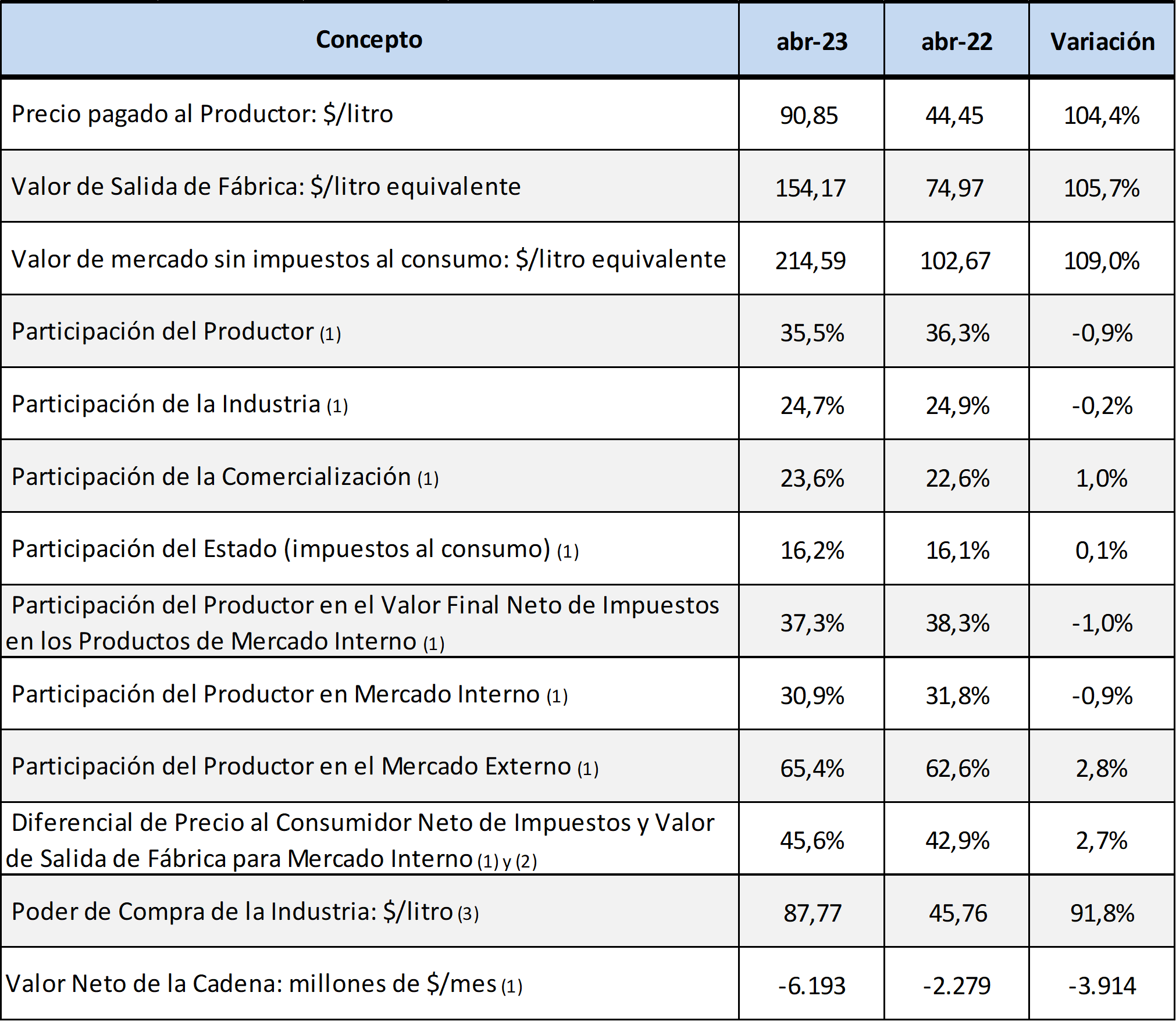

En primer lugar, se puede resaltar que el incremento interanual del precio de la leche al productor (104,4%), está por debajo del incremento del valor que paga el consumidor (109,0%), y el valor de salida de fábrica (precio al que vende la industria) se encuentra 1,3 puntos porcentuales por encima (105,7%).

Debido a la situación planteada arriba, la participación del productor empeora 0,9%, se incrementa la participación del sector comercial, que aumenta en el interanual 1 punto porcentual y baja la participación de la industria un 0,2%. En el análisis intermensual la situación es desfavorable al sector primario en el mercado interno, mejora en el externo, pero por las proporciones de ambos mercados, desmejora en la participación general

El mark up comercial aumenta 2,7 puntos, pasando del 42,9% al 45,6%, no sabemos si es por mayores márgenes comerciales o por incremento en los gastos vinculados a la logística, distribución y comercialización minorista. A priori, estimamos que el incremento se debe a ambos motivos.

El incremento en el poder de compra (91,8%), 12,6 puntos inferior al incremento en el precio al productor (104,4%) y el resultado global de la cadena empeora en $ 3.914 millones respecto a igual mes del año pasado ya que la cadena pasa de perder $ 2.279 millones el año pasado en abril a perder $ 6.193 millones en abril de este año.

Cuadro de Resultados Sectoriales

La cadena presenta un resultado negativo en abril de 2023 de $ 6.194 millones (7,3 centavos de dólar por litro de leche equivalente). El sector industrial tiene un resultado estimado negativo de $ 2.941 millones y quien lleva la mayor pérdida es el sector primario con $ 3.253 millones (unos $ 3,81/litro o US$ 2 centavos por litro de leche), lo que indicaría un precio de equilibrio necesario en torno de los $ 98 para cubrir todos los costos operativos y el costo de oportunidad del capital. Si se incorpora el efecto sequía, las perdidas se incrementan como lo mencionamos en informes anteriores.

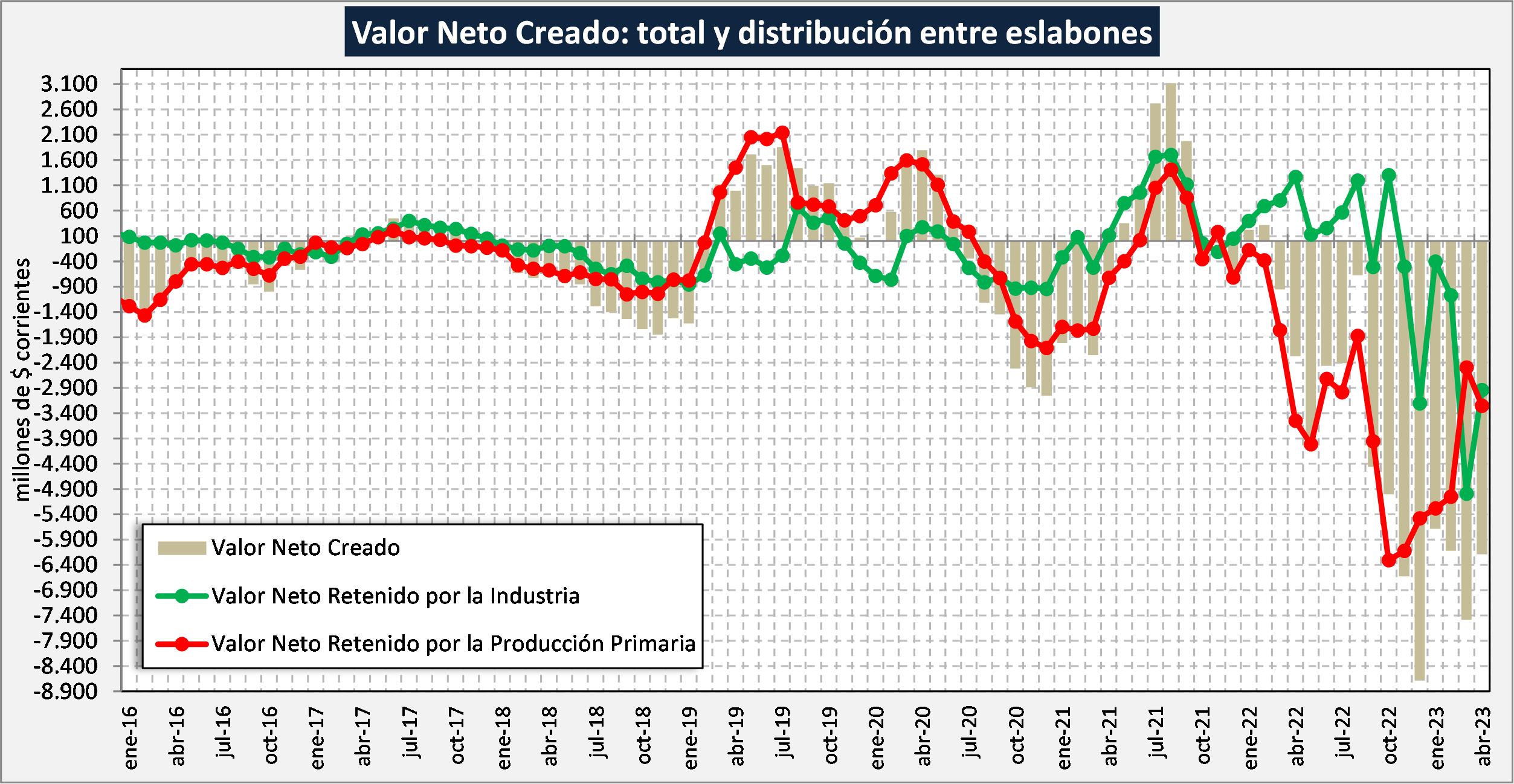

![]()

A pesar de la importante mejora en el precio de la leche al productor en los últimos meses, la gran suba de los principales costos de producción, hacen que ese precio cubra los costos de producción (gastos directos, gastos de estructura y amortizaciones), pero no llegue a retribuir el costo de oportunidad del capital invertido.

En el sector industrial como indicamos siempre es un valor promedio ya que existe una gran diferencia de resultados entre industrias en función a su tamaño, productividad y eficiencia, mix de productos (commodities - valor agregado), destinos comerciales (mercado interno, canales en el mercado local, mercado externo), etc.

Para el sector primario cabe el mismo comentario hecho en el párrafo anterior, los resultados son muy dispares, como dispares son los tamaños, productividad, ubicación geográfica, etc., de las casi 10 mil unidades productivas.

![]()

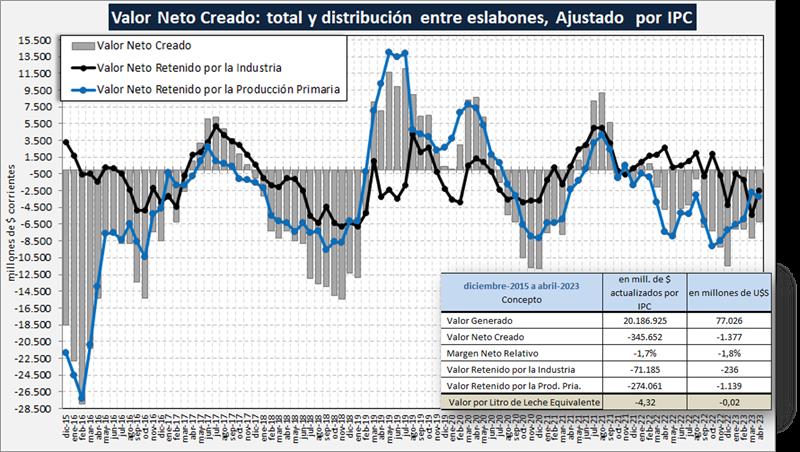

El gráfico siguiente muestra los resultados sectoriales actualizados por IPC y en el cuadro se puede ver claramente qué en estos últimos 7 años, la cadena no retuvo del valor que generó, $ 4,32 o US$ 0,02 por litro de leche equivalente, perdiendo esa mayor diferencia el sector primario respecto al industrial (80/20).

![]()

Toda la información del capítulo de Cadena de Valor, en:

https://www.ocla.org.ar/contents/newschart/portfolio/?categoryid=7

elaborado por el OCLA con información de IAPUCo y Convenio INTA-IAPUCo