Actualidad noticias

-

BRASIL: Precios de Referencia - CONSELEITE 25/11/2019

Observación: artículo publicado en OCLA el 12 de junio de 2019.

Recientemente, el sector lácteo en Minas Gerais anunció la divulgación del primer precio de referencia señalado por el Conseleite/Minas Gerais, una bandera de larga data de las entidades de representación de los productores del principal estado productor de leche.

El Conseleite, iniciado en Paraná y que luego fue ampliado a RS, SC, RO y MS, busca crear una referencia lógica para la tasación de la leche al productor, a partir de los precios de venta de una serie de derivados; del mix de venta de los derivados; de la renta industrial y de la participación del costo de la materia prima en el costo total de producción de los derivados.

El precio de referencia no es un precio mínimo, tampoco el costo de producción de leche, sino un indicador de cuál debería ser el precio para remunerar a los productores a partir de la situación de mercado de los derivados. Como curiosidad, es válido informar que el sistema que efectivamente define los precios de los productores norteamericanos -las Federal Milk Orders- guarda semejanzas con esta metodología.

Pues bien. Para la leche estándar (3,3% de grasa, 3,1% de proteína, 400 mil células somáticas por ml, 100 mil ufc / ml, producción diaria de hasta 160 litros/día) de abril, el Conseleite MG apuntó el valor de R$ 1,277/litro (US$ 0,3274). Este, por lo tanto, sería el precio "correcto" a partir de las condiciones de mercado en Minas Gerais.

Se observa que el precio practicado en el mercado en el mismo mes, de acuerdo con el Cepea, fue de R $ 1,5175/litro (US$ 0,3891), 19% mayor que el indicado por el Conseleite, por lo tanto, se puede cuestionar que la producción de hasta 160 litros acaba por tirar del índice hacia abajo, dados los premios por volumen.

Esto puede tener sentido, pero el hecho es que, por los datos del IBGE, el volumen promedio por productor de leche hoy no es mucho mayor que 160 litros, para hacer este posible error insignificante, porque la diferencia del 17% es bastante grande: si el promedio era 300 litros/día y no 160, el precio ciertamente no sería tan mayor. En efecto, los datos del MilkPoint Radar apuntan un 6% de aumento entre 250 y 500 litros/día, en comparación con menos de 250 litros.

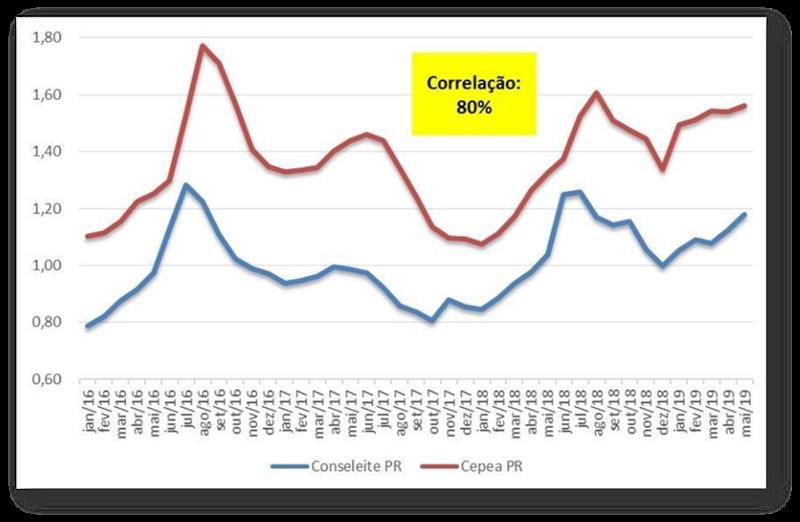

En el análisis de Paraná, estado con el mayor histórico de precios de referencia, se percibe que el patrón por regla general se confirma (gráfico 1). Entre enero de 2016 y abril de 2019, el precio medio del mercado quedó 35,8% por encima de los valores señalados por el Conseleite. Es interesante notar que, en septiembre de 2016, esa diferencia llegó a ser de 54% o 60 centavos. Ya en junio de 2018, esa diferencia fue de 10% o 12 centavos. Uno de los factores que determina la diferencia, sin duda, es la asimetría temporal entre lo que los productores están recibiendo y los movimientos al por mayor. En otras palabras, dado el retraso en los traspasos de las condiciones de mercado para el productor, es posible que la fotografía de mercado que la industria está viendo es diferente de la que el productor está recibiendo.

Gráfico 1. Precios netos pagados a los productores de leche Cepea PR versus Estándar Conseleite PR - ambos deflacionados por el IGP-DI. (Fuentes: Cepea y Conseleite).

![]()

Pero esto no cambia el punto principal, ya que los efectos son puntuales. Los datos nos permiten hacer la siguiente inferencia: la industria de lácteos en Brasil está pagando valores por encima de lo que podría/debería pagar.

La conclusión sobre esta discrepancia nos hace ver que los cálculos no serían correctos, y que los valores de los inputs (las variables del modelo) no permiten determinar el precio de referencia. Así, por ejemplo, si el rendimiento industrial (o los precios de los derivados vendidos por la industria) son mucho mayores que los utilizados en la metodología, la industria podría tener un descanso en la remuneración, de forma que el índice no reflejaba el real poder de pago (observación: en efecto, industrias que tienen leche de mejor calidad, mejor rendimiento industrial, mix más favorable, etc., tienen mejores condiciones competitivas).

Alguien puede discrepar respecto de la metodología, pero el hecho es que el Conseleite tiene una metodología sólida y genera una buena aproximación. Por lo tanto, queda por explotar el hecho de que la industria está pagando más de lo que podría.

Se puede argumentar que los derivados arriba sólo cuentan una parte de la historia. Al final, sólo representan el 52% del total. No hay en esa cuenta la leche pasteurizada (hoy representa muy poco del total), otros tipos de queso, incluyendo los de mayor valor agregado, requesones, leche condensada, bebidas lácteas y yogures entre otros.

Es difícil, sin embargo, aceptar que la rentabilidad de estos productos sacaría los precios al productor más arriba, porque el que tiene acceso a los márgenes de la industria sabe que el mar no está para los peces. Claro que tendremos las empresas de nicho, o con marcas muy fuertes, o con otras ventajas competitivas, que navegarán en un océano más azul. Pero no son ellas las que determinan el rumbo de la mayor parte de la leche, al menos no.

La conclusión que se tiene es: la industria paga más de lo que podría pagar. Sin duda, podemos descartar el hecho de que esta práctica sea hecha por benevolencia o por pura negligencia, la única inferencia pasible de ser hecha es: la industria paga lo que necesita pagar, si no pierde mercado. Las fábricas ociosas, muchos competidores, escasez de leche (Brasil todavía es importador neto) y sobrevaloración de productores con volumen elevado, hacen que el mercado actúe de esta forma. Se sabe que una corrección drástica de precios hacia abajo resultará en la pérdida inmediata de leche - lo que costará el mercado a corto plazo.

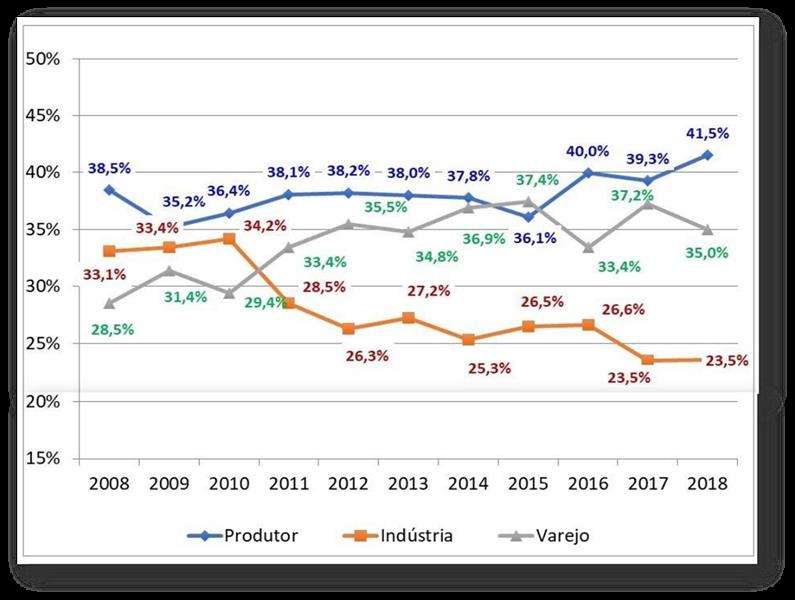

Está ahí, por lo tanto, el juego de azar de la industria. Por un lado, tiene dificultad de repasar precios al por menor y viene perdiendo sistemáticamente participación en el precio final para el propio comercio al por menor (gráfico 6); de otro, se ocupa de una materia prima cara para las condiciones de mercado. La vida de quien industrializa leche no ha sido fácil.

El desafío de la cadena de la leche es encontrar un equilibrio. Equilibrio este que no es fácil, ya que la producción ya demostró (ver 2015) que no acepta desaforos sin una fuerte retracción en la producción (como resultado, la subida de precios, la reducción en el consumo y las importaciones).

Los caminos son la agregación de valor (muchas empresas están buscando eso), el desarrollo de nuevos canales de venta y nuevos mercados y, a largo plazo, un costo promedio de producción significativamente menor que el actual. ¡Vaya desafío!

Gráfico 6. Cómo el precio de la leche se distribuye entre el productor, la industria y el comercio al por menor (%) - Datos calculados a partir de una mezcla de productos: leche UHT, pasteurizado, polvo y quesos (Fuente: MilkPoint Mercado).

![]()

Observación OCLA:

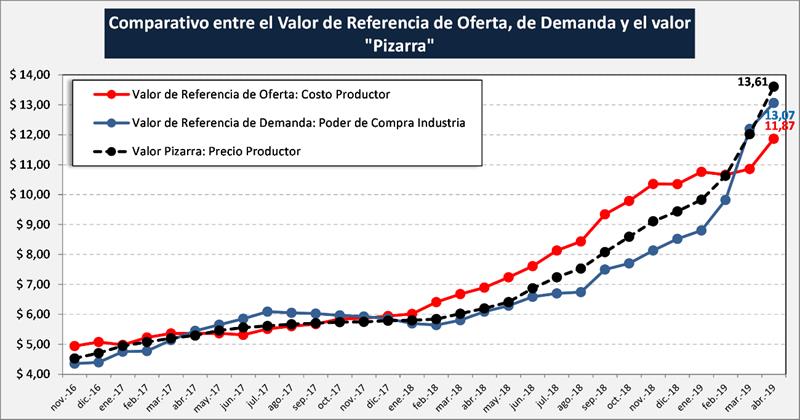

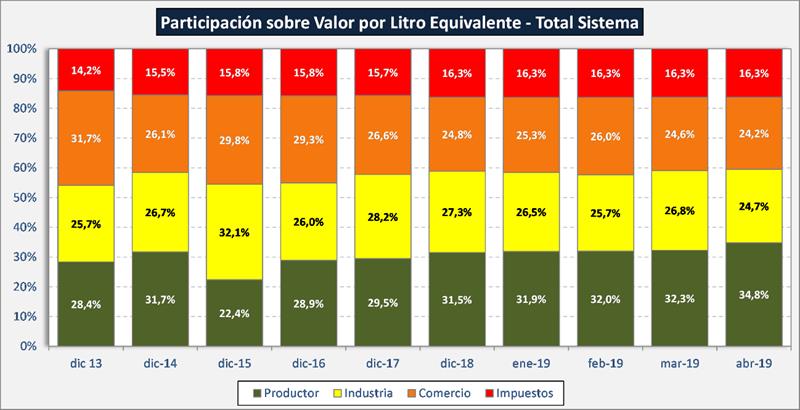

Se anexan los dos gráficos que en la lechería de Argentina elabora IAPUCO: 1°) Poder de Compra de la Industria y 2°) Participación Productor-Industria-Comercio-Estado en la Cadena de Valor. En el caso del segundo gráfico de Conseleite no se discrimina participación del Estado como lo hace IAPUCO, pero extrapolando los valores arroja resultados muy similares.

![]()

![]()

traducido y extractado por el OCLA del Newsletter de MilkPoint por Marcelo Pereira de Carvalho y Felipe Scigliano Silva Pinto