Informes noticias

-

CHINA: importaciones de productos lácteos 22/9/2021

![]()

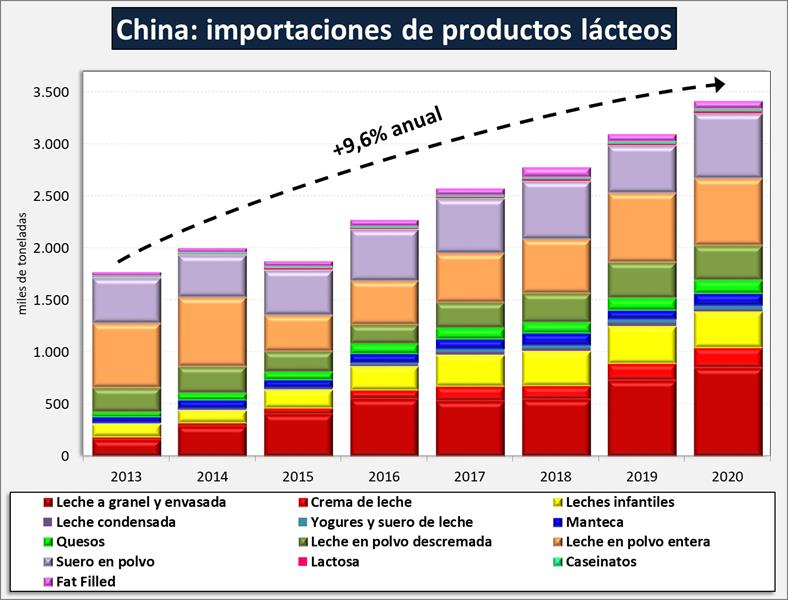

Las importaciones de productos lácteos de China vienen creciendo significativamente en los últimos 8 años (salvo en la crisis de 2015) a una tasa acumulativa del 9,6% anual, y como podrá verse en los cuadros siguiente, esa tendencia se intensifica más aún en 2021.

![]()

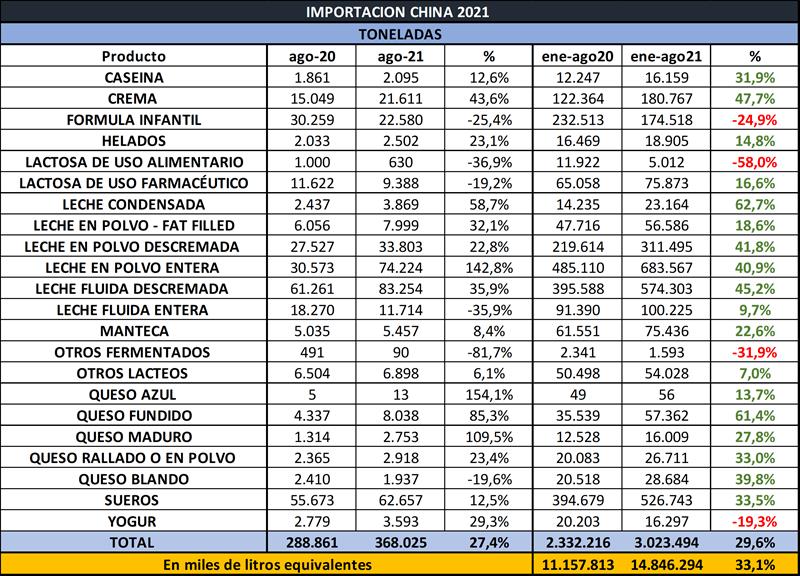

En los 8 meses transcurridos del 2021 las importaciones de productos lácteos de China, crecieron el 29,6% en volumen de productos, y equivalen a unos 14.850 millones de litros leche, +33,1% que igual período del año pasado. Con ese volumen de importaciones, China representa alrededor del 25% del comercio mundial de lácteos (excluyendo las operaciones intra Unión Europea).

![]()

Las importaciones de los productos que representan el mayor volumen (50%), las leches en polvo y los sueros, crecieron el 38,4% y el 46,1% en volumen y valor, respectivamente en el período analizado. También tuvieron un importante crecimiento del 38,5% y 44,7% las importaciones de leches fluidas. Los productos que cayeron en su volumen importado, fueron aquellos de mayor valor agregado/unitario como lo son las fórmulas infantiles, los yogures y otros fermentados.

![]()

El monto total de importaciones en dólares creció en estos 8 meses un 17,3%, y el importe promedio pasó de US$ 3.810/ton. a US$ 3.448/ton (-9,5%), lo que ratifica el comentario del párrafo anterior que indica que las importaciones crecieron en productos commodities y cayeron en productos de mayor valor agregado/unitario.

La variación del mes de agosto 2021 fue del +27,4% en volumen y +28,9 en valor, respecto al mes de julio 2021.

![]()

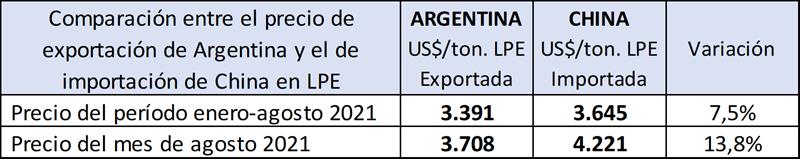

Si comparamos los precios de importación de leche en polvo entera de China de todos los orígenes y el precio de exportación de Argentina a todos los destinos, vemos una diferencia importante a favor de los precios a los que importa China y sobre todo en el último mes, lo cual se vincula claramente a los valores en que le estuvo comprando a Nueva Zelanda (su principal proveedor) y dichos valores no tuvieron igual desempeño en el resto de los mercados.

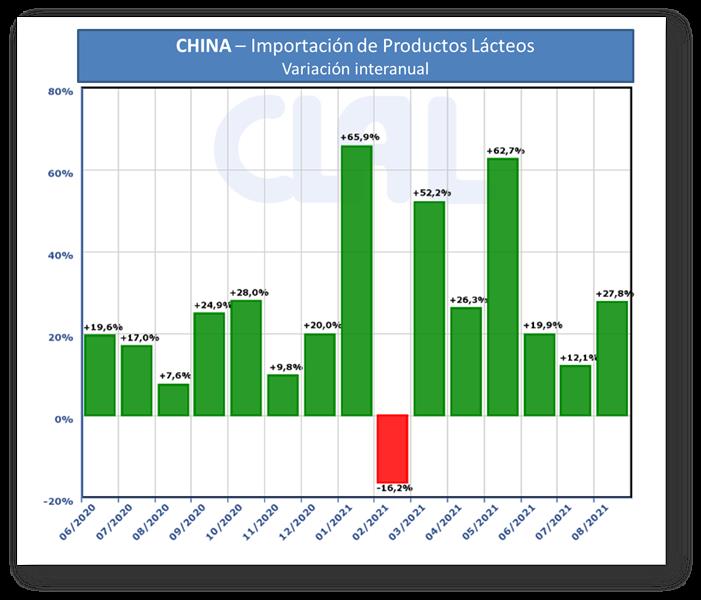

En el gráfico siguiente se pueden observar las tasas de variación de la importaciones de productos lácteos de China, con los altos valores del año 2021 y donde sólo en el mes de febrero se da una tasa negativa ya que se compara con un valor muy alto logrado el año pasado producto de las compras de pandemia de Covid 19. Se puede notar en la secuencia de variaciones mensuales que a pesar de ser altamente positivas las variaciones interanuales, tiene un movimiento muy variable y no responden a una compra estable. Precios internacionales, niveles de stocks, producción local, oscilaciones de los tipos de cambio, son entre otras las causas de dichas variaciones.

![]()

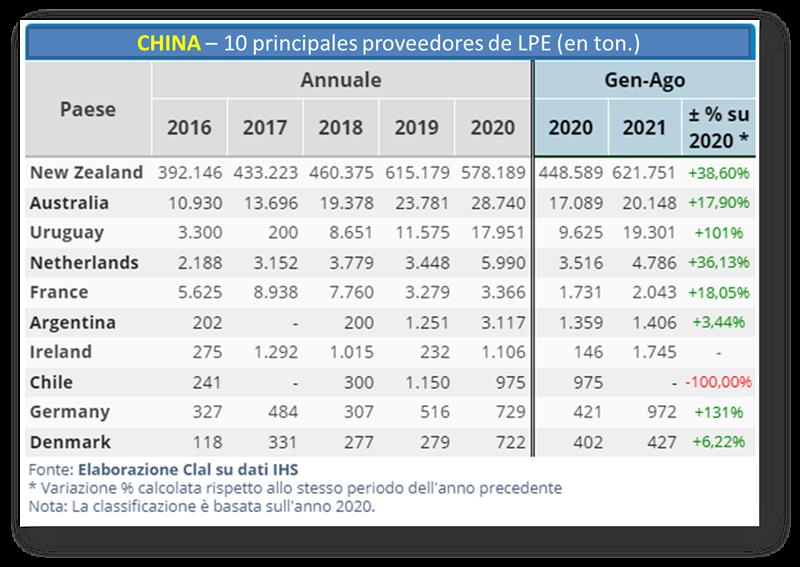

China es el principal importador de Leche en Polvo Entera y su principal proveedor es Nueva Zelanda quien ostenta el 91% de participación de ese producto en el gigante asiático, en el período enero-agosto del 2021.

![]()

De igual forma, China es por lejos el principal importador de manteca, butteroil, leche en polvo entera y descremada, como así también de suero de queso con destino a consumo animal. Aún no tiene una importación tan alta de quesos debido a que sus hábitos de consumo, aunque se están occidentalizando día a día, todavía no se da un gran consumo.

Rabobank: Global Dairy Quarterly - 3° trimestre de 2021

Los precios medios de la leche en agosto alcanzaron un máximo histórico de 4,36 CNY / kg (0,67 USD), un 2% más que el 1S 2021 y un 18% interanual, respectivamente. El aumento del precio nacional de la leche, junto con el debilitamiento de los precios de WMP de Oceanía, ha dado como resultado un aumento de los descuentos. El último análisis de paridad de las importaciones de Rabobank muestra que el descuento de los precios WMP de Oceanía desembarcados es un 20% del precio nacional promedio de la leche (frente a un promedio histórico del 15% desde 2013).

La producción de productos lácteos de China es un indicador de la fortaleza de la demanda. Según la Oficina Nacional de Estadísticas (NBS), la producción interanual de productos lácteos continuó desacelerándose después del primer trimestre de 2021, a medida que la demanda del mercado se normalizó, del 29% interanual en el primer trimestre de 2021 a cerca del 8% en el segundo trimestre.

La demanda se suavizó aún más a 0.3% interanual en julio debido a que los bloqueos regionales y el clima extremo afectaron negativamente el consumo general.

La tolerancia cero de China para los nuevos casos de Covid resultó en cierres restrictivos. Y, algunas regiones, particularmente la provincia de Henan en China central, sufrieron fuertes lluvias e inundaciones desastrosas durante julio.

Otro signo de crecimiento moderado de la demanda proviene del sector de servicios de alimentos. Un indicador del gasto discrecional, el consumo fuera de casa luchó por mantener una tasa compuesta anual del 1,1% al 1,3% durante el segundo trimestre de 2021 frente al segundo trimestre de 2019, y cayó aún más por debajo del 1% en julio.

Mientras tanto, la oferta de productos lácteos de China sigue creciendo a nivel nacional y a través de las importaciones. La Oficina Nacional de Estadísticas de China informa que la producción de leche en el primer semestre de 2021 creció un 7,6% interanual, impulsada por la expansión en curso del rebaño. El volumen de importación china de productos lácteos (LME) se disparó un 30% interanual durante el período de enero a julio. Las fuertes importaciones fueron impulsadas por LDP (+ 45%), leche y nata (+ 44%), queso (+ 44%), suero de leche (+ 37%), WMP (+ 34%) y mantequilla (+ 23%). Los problemas de las fórmulas infantiles continúan, con una caída de las importaciones del -25%.

El fuerte crecimiento de la producción de leche desde 2019 y el creciente crecimiento de las importaciones en el primer semestre de 2021 han llevado la oferta muy por delante del crecimiento de la demanda en China. Si bien las interrupciones relacionadas con el Covid-19 en la cadena de suministro global justifican la necesidad de llevar algunas existencias de seguridad adicionales, el crecimiento mucho más rápido del lado de la oferta que del lado de la demanda puede haber dejado a China con existencias más que suficientes para trabajar en el corto plazo. .

Los controles de canal sugieren que el costo de WMP importado desembarcado en junio deja pocas ganancias para los comerciantes en el mercado local y que en

Julio, esto produce una pérdida. Por lo tanto, se espera que el interés de compra disminuya a corto plazo, como se demostró en las sesiones más recientes de GDT.

Se espera que las llegadas de importaciones chinas disminuyan a partir de septiembre, impulsando la reducción de existencias en el segundo semestre de 2021.

La producción de leche de China creció un 7,6% interanual, según datos de NBS. El crecimiento previsto de Rabobank del 6,5% se mantiene sin cambios para el segundo semestre de 2021.

El aumento de los costos de los piensos desafía cada vez más la rentabilidad de las granjas. Sin embargo, por ahora, con los precios de la leche en niveles récord, las granjas siguen siendo rentables, lo que seguirá incentivando la producción y la inversión a corto plazo.

Rabobank mantiene el crecimiento del consumo (LME) en 9% interanual para el primer semestre de 2021 y 4% para el segundo semestre de 2021. Las estimaciones actuales sugieren que el crecimiento anualizado del consumo entre el primer semestre de 2021 y el primer semestre de 2019 fue inferior al 5%. El crecimiento anualizado de la oferta (producción e importación), excluyendo el suero durante el mismo período, fue del 9%. Se estima que los niveles de existencias de China a mediados de 2021 serán más altos que los máximos de mediados de 2014.

Rabobank anticipa que las importaciones caerán un 18% en el segundo semestre de 2021 para impulsar cierta reducción de existencias, al tiempo que brinda una cobertura de inventario adecuada. Esto se traduce en que las importaciones de WMP y SMP de China alcanzaron 148.500 toneladas métricas y 146.000 toneladas métricas, respectivamente, en el segundo semestre de 2021, 73.600 toneladas métricas y 32.000 toneladas métricas menos que el año anterior.

Sin embargo, el volumen de importación de todo el año representa un crecimiento interanual del 8% para 2021 para WMP y un aumento del 13% para SMP.

De cara al primer semestre de 2022, Rabobank mantiene una producción de leche del 4% interanual y un consumo de LME del 3% interanual (una desaceleración.

hacia una línea de tendencia a más largo plazo). Rabobank espera que el crecimiento de la producción de leche se reduzca al 3% en el segundo semestre de 2022 y que el crecimiento del consumo se mantenga en un 3% interanual.

En nuestra opinión, la previsión de crecimiento de la producción puede ser conservadora. Suponiendo que no haya cambios en el inventario a fines de 2022, Rabobank espera que las importaciones en los LME caigan un 26% (anteriormente

18%) interanual en el primer semestre de 2022 (debido a una base más alta experimentada en el primer semestre de 2021) y una disminución del 15% interanual en el segundo semestre de 2022, lo que representa una disminución interanual del 22% en las importaciones (anteriormente 17 %). Esto da como resultado una reducción estimada de 160.000 y 82.000 toneladas métricas, respectivamente, en las importaciones de WMP y SMP para 2022 frente a 2021.

Las empresas lácteas continúan soportando la peor parte de los precios internos de la leche históricamente altos. Como sugiere el IPC de productos lácteos muy moderado, los aumentos de precios limitados se han transferido a los consumidores, según lo monitoreado por NBS, en comparación con la magnitud del cambio en el precio promedio de la leche. A medida que los costosos productos lácteos adquiridos durante el último trimestre y el segundo trimestre de 2021 ingresan en el cálculo de costos, se espera que los procesadores transfieran el aumento de los costos de la leche y los ingredientes a los consumidores, potencialmente reduciendo la demanda más de lo esperado y presionando los precios de la leche a la baja. Si bien los precios de la leche en el tercer trimestre se han mantenido firmes (siguiendo el patrón estacional tradicional), Rabobank espera que se produzca una reversión visible en los precios de la leche ya en el primer trimestre de 2022.

elaborado por el OCLA sobre la base de información que publica CLAL.it y Aduana de China