Informes noticias

-

CHINA: importaciones de productos lácteos 22/6/2022

![]()

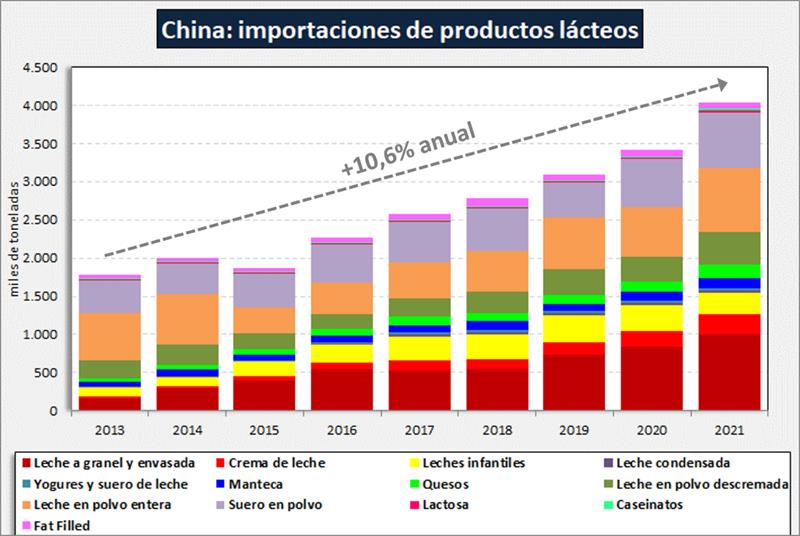

Las importaciones de productos lácteos de China vienen creciendo significativamente en los últimos 9 años (salvo en la crisis de 2015) a una tasa acumulativa del 10,6% anual, y como podrá verse en los cuadros siguiente, esa tendencia se intensificó más aún en 2021.

![]()

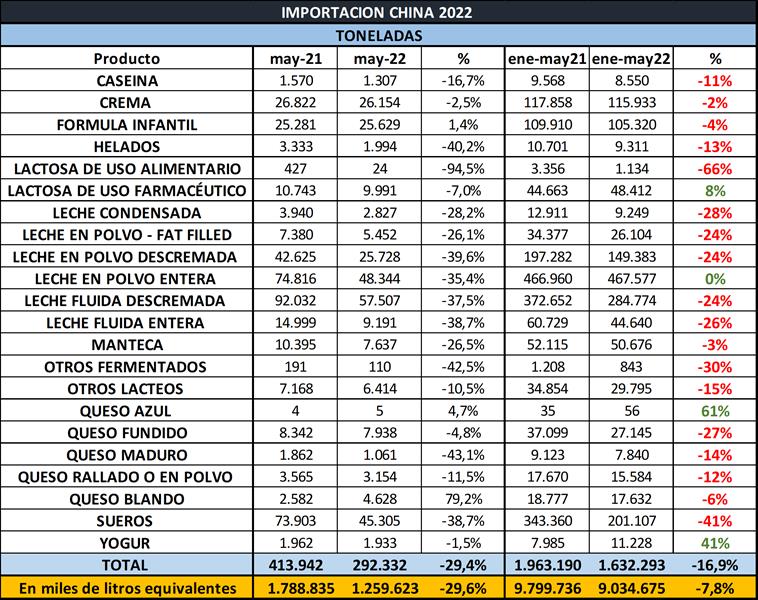

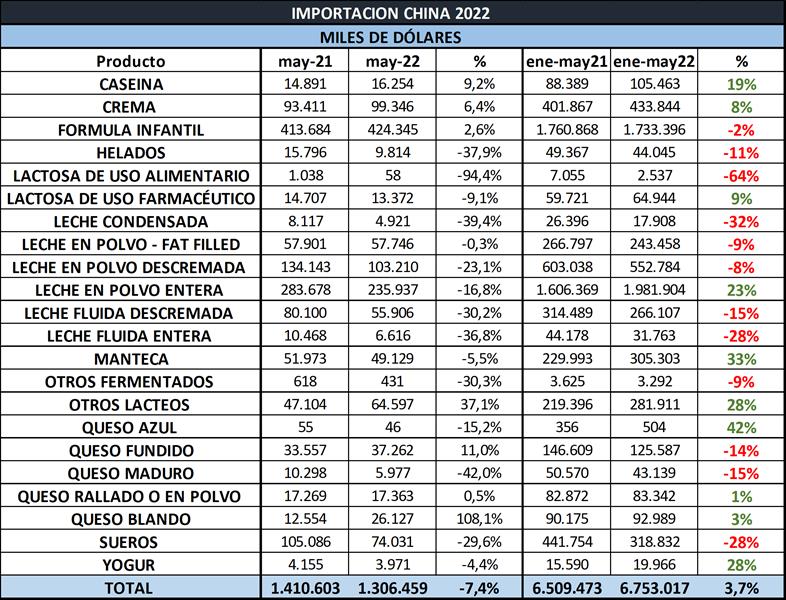

En el mes de mayo próximo pasado el volumen de productos lácteos importados por China tuvo una baja del 29,4%, -29,6% en litros de leche equivalentes y 7,4% en el monto total en dólares, según el dato obtenido de Aduanas de China.

A pesar de ello, en el acumulado del primer trimestre del año las compras en el mercado internacional están por arriba del año pasado un 3,7% en dólares (producto fundamentalmente de los precios más altos) y cayeron 16,9% en toneladas de productos (-7,8% en litros de leche equivalentes).

Las compras de China en el mercado internacional ascienden a unos 25.000 millones de litros de leche equivalentes por año, algo así como el 27% de lo que se comercializa en ese mercado (excluyendo las ventas intra Unión Europea), de allí que su comportamiento es muy relevante para la determinación de los precios. Si en el mercado mundial se venden 7.500 millones de litros por mes, la baja en las compras de China del mes de mayo, de unos 530 millones de litros equivalentes, representaron una caída del 7% en las ventas mundiales, cuando este mercado sube normalmente un 4% anual. Es muy directa la relación entre la caída de las compras de China y la baja que experimentaron los precios internacionales en los últimos meses (precios disponibles y futuros).

Estas bajas en las compras de China responden en principio a altos stocks generados en las grandes compras de 2021, a las dificultades logísticas que implicaron el cierre de algunas ciudades por rebrotes de Covid y a efectos colaterales de la Guerra en Ucrania. Por otra parte, en cada oportunidad en que los precios internacionales están muy altos, China no los convalida y espera la retracción para retomar las compras. En función a esto es muy probable que las compras de China se normalicen en el segundo semestre de 2022.

![]()

En general casi todos los productos presentaron una importante caída en el mes de mayo de 2022. En el acumulado, debido a grandes compras en los dos meses previos, las leche en polvo entera (principal producto importado), se mantuvieron igual que los cinco primeros meses del año anterior, pero sí cayeron con fuerza (35,4%) en mayo 2022 respecto a 2021.

![]()

El monto total de importaciones en dólares creció en los primeros cinco meses del 2022 un 3,7%, y el importe promedio pasó de US$ 3.316/ton. a US$ 4.137/ton (+24,8%), lo que ratifica que el incremento en el valor de las importaciones de China de productos lácteos en lo que va de 2022 responde a una mejora de los precios internacionales que compensa la caída en el volumen.

El Valor por Litro de Leche Equivalente de las importaciones de China es US$ 0,75 (El VLE de exportaciones totales de Argentina a todos los destinos para igual período, es de US$ 0,52/litro).

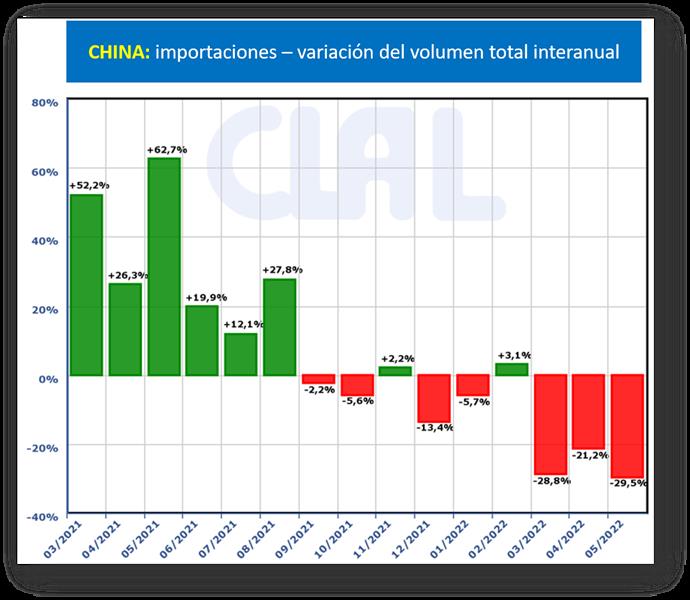

En el gráfico siguiente se pueden observar las tasas de variación de las importaciones de productos lácteos de China, con los altos valores del año 2021 y donde en el mes de febrero se había dado una tasa negativa ya que se compara con un valor muy alto logrado el año anterior producto de las compras de pandemia de Covid 19. Pero en septiembre y octubre, también se registran valores negativos, en noviembre repuntan hacia el cuadrante positivo y vuelven a ser negativos en diciembre. Se puede notar en la secuencia de variaciones mensuales un comportamiento muy oscilante entre altas tasas positivas y valores negativos lo cual evidencian que no responden a una compra estable. Precios internacionales, niveles de stocks, logística de abastecimiento, producción local, oscilaciones de los tipos de cambio, son entre otras las causas de dichas variaciones. En enero de 2022 continúa la baja, en febrero se revierte, vuelve a caer con mucha intensidad en marzo, abril y mayo.

![]()

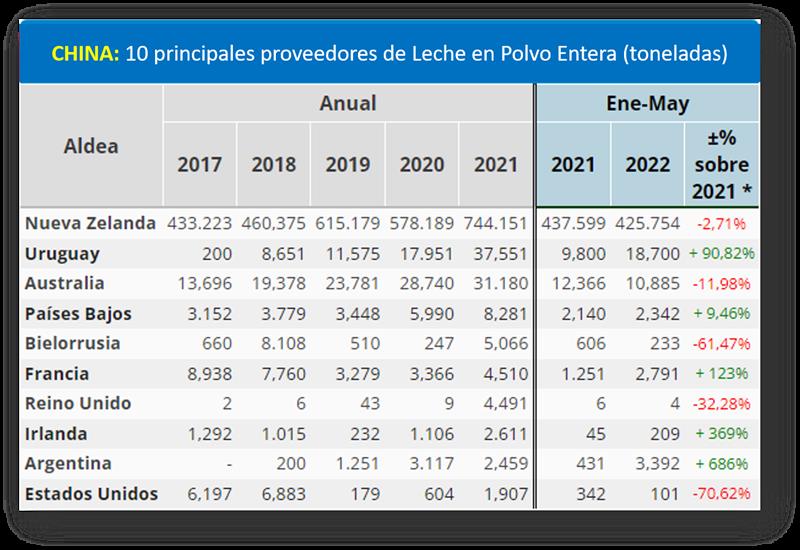

China es el principal importador de Leche en Polvo Entera y su principal proveedor es Nueva Zelanda quien ostenta el 91% de participación de ese producto en el gigante asiático, en el período enero-mayo de 2022.

![]()

De igual forma, China es por lejos el principal importador de manteca, butteroil, leche en polvo entera y descremada, como así también de suero de queso con destino a consumo animal. Aún no tiene una importación tan alta de quesos debido a que sus hábitos de consumo, aunque se están occidentalizando día a día, todavía no se da un gran consumo, pero viene en franco crecimiento.

Extracto del Informe del 2° trimestre de Rabobank

Las señales de deterioro de la demanda surgieron en marzo, luego se extendió hasta abril y mayo, a medida que más regiones entraron en bloqueos prolongados bajo la política Covid cero, incluidos Shanghái y Beijing. Esto debería haber afectado negativamente el segundo trimestre dados los desafíos logísticos para que los productos lleguen a los distribuidores y consumidores.

Los bloqueos están exacerbando una perspectiva macroeconómica ya debilitada en varias regiones chinas. Rabobank estima que las ciudades que experimentaron cierres totales y parciales durante abril y mayo representaron el 35% del PIB del país en 2021. El impacto puede ser desproporcionadamente mayor a medida que se extiende a otras regiones que actualmente no están bloqueadas a través de los enlaces de la cadena de suministro. Esto ha enviado la tasa oficial de desempleo urbano al 6,1 %, el nivel más alto desde marzo de 2020, y ha afectado las ventas minoristas y el servicio de alimentos, que cayeron un 11 % y un 23 % interanual, respectivamente. El bloqueo ha comenzado a relajarse lentamente en el momento de escribir este artículo y se espera que la recuperación sea gradual. Mientras tanto, una situación creciente de Covid está provocando más bloqueos en Pekín y Tianjin.

La producción de leche de China sigue creciendo con fuerza. El NBS informa que la producción de leche del primer trimestre de 2022 aumentó en más del 8% interanual, impulsada por la expansión del rodeo durante los últimos dos años y por mejoras en el rendimiento individual.

Los volúmenes de importación china de productos lácteos (LME) disminuyeron un 4% interanual durante enero-abril de 2022 (excluyendo el suero, que cayó más de un 40% interanual). Esto, combinado con un fuerte crecimiento de la producción y un crecimiento muy lento de la demanda de procesamiento, significa que la situación general de exceso de oferta se ha mantenido sin cambios, si no se ha deteriorado aún más.

Los precios del mercado local han seguido las caídas en los precios de las subastas GDT desde mediados de marzo hasta hace poco. El costo de la LPE importada se ha mantenido principalmente a la par o ligeramente por debajo de los niveles actuales de precios de GDT. Para que los comerciantes chinos regresen al mercado, se requiere confianza en nuevos aumentos de precios basados en la expectativa de una rápida recuperación de la demanda interna a medida que se levanten los bloqueos, y/o la construcción de una mayor reserva de seguridad alimentaria.

Rabobank revisa su pronóstico de producción de leche para el primer semestre de 2022 a un crecimiento del 5 % interanual (anteriormente del 4 %), considerando el desempeño del primer trimestre más fuerte de lo esperado, con una producción del segundo semestre de 2022 disminuyendo al 3% interanual (sin cambios).

Los costos de alimentación muy altos en la puerta de la explotación y, con precios medios de la leche más débiles, la rentabilidad agrícola se ha reducido significativamente. Es posible que la oferta tarde más de lo previsto en responder al debilitamiento de los precios de la leche y al aumento de los costos de alimentación, lo que presenta un riesgo a la baja para las importaciones previstas de China.

Rabobank recorta el crecimiento del consumo en LME (excluido el suero) al 1,5 % interanual para el primer semestre de 2022 (antes 3%), lo que representa el impacto del confinamiento. Para el segundo semestre de 2022, esperamos un crecimiento del consumo del 4% interanual (LME, excluyendo suero) (anteriormente 3%), lo que refleja un repunte de la demanda a corto plazo después de los cierres. Las importaciones de productos lácteos de China en el primer semestre de 2022 (LME sin suero) se pronostican un 19 % menos que el año anterior (anteriormente 26. Mirando hacia el segundo semestre de 2022, Rabobank espera que la importación sea un 54 % más baja que el año anterior (anteriormente 37 %), sin más aumentos en las existencias de fin de año. Esto podría potencialmente resultar en una reducción estimada de 260.000 toneladas métricas y 135.000 toneladas métricas, respectivamente, en LPE e importaciones de LPD para 2022 vs. 2021.

Se espera que las importaciones de suero de leche de China en el primer semestre de 2022 caigan casi un 40 %, desde el nivel récord del año pasado, seguido de una disminución más moderada del 25 % interanual en el segundo semestre de 2022.

El IPC lácteo chino se mantuvo moderado en 0,6 % interanual durante enero-abril de 2022. La débil confianza del consumidor que se extiende después de los estrictos bloqueos puede limitar el espacio para una mayor primarización, y los procesadores posiblemente transferirán algunos de los ahorros de la reducción del costo de la leche. a los consumidores. La presión del margen permanecerá debido al aumento de los costos de otros ingredientes y los costos de logística.

Mientras se mantenga la dinámica política Covid-zero de China y el paquete de estímulo del gobierno reinicie, la economía mantendrá la incertidumbre alta sobre una recuperación rápida y es difícil anticipar una aceleración drástica en el crecimiento del consumo de lácteos en los próximos doce meses.

elaborado por el OCLA sobre la base de información que publica Aduana de China y complementado con datos y gráficos de CLAL.it