Informes noticias

-

Ventas de Productos Lácteos en el Mercado Interno – agosto 2022 27/10/2022

Venta de Productos Lácteos en el Mercado Interno:

La información proviene del Panel de industrias lácteas establecido a partir del relevamiento coyuntural de la Resolución 230/16 e información histórica de la Resolución 7/14, ambas de la SAGyP. Los valores se expresan en toneladas y miles de litros, dependiendo del tipo de producto. La conversión a litros de leche equivalente se realiza con los coeficientes establecidos en la Disposición 1/2018 de la DNL-MPyT.

Las ventas según la Resolución 230/16 de la DNL presentan para el mes de agosto 2022 un volumen de 5,7% superior (+7,8% en litros de leche equivalentes) respecto al mes anterior. Si hacemos la comparación interanual (ago22/ago21), las ventas según datos basados en la resolución mencionada, subieron 2,3% en volumen de productos y 3,2% en litros de leche equivalentes.

![]()

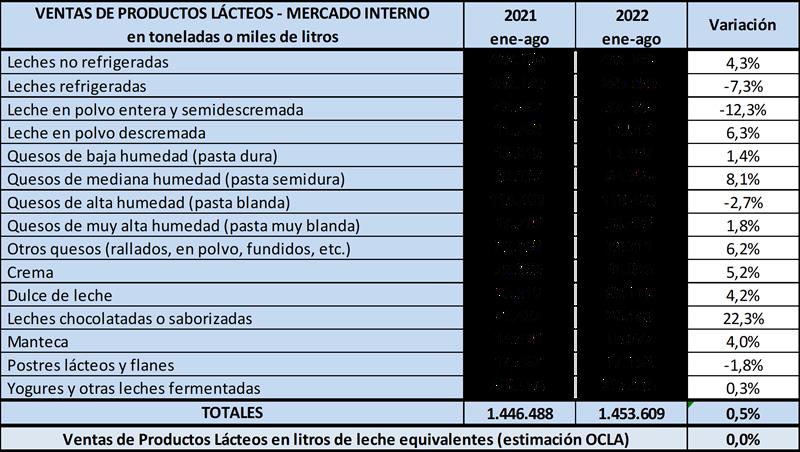

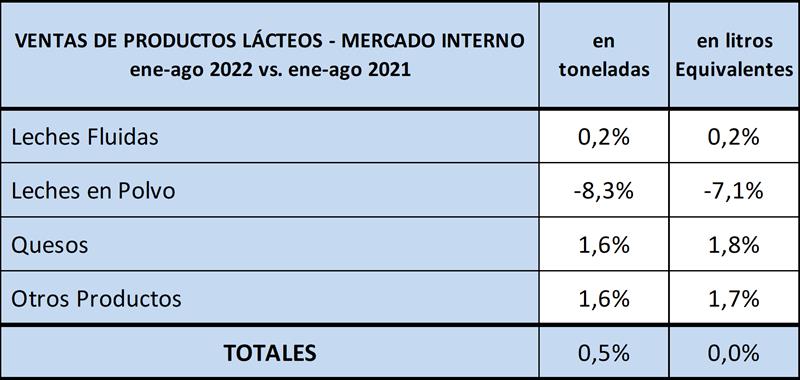

En el cuadro se observa en el acumulado enero-agosto de 2022 un volumen de ventas superior en 0,5% en productos y prácticamente igual en litros de leche equivalentes respecto a igual período del año anterior.

También puede observarse, analizando por grupo de productos (cuadro de abajo), un sostenimiento en leches fluidas (la suba de no refrigeradas, compensa la caída en refrigeradas) y una importante caída en leche en polvo entera (fundamentalmente licitaciones) y un pequeño aumento en quesos, con caída en quesos de pasta blanda que son los de mayor importancia relativa en el rubro. Continúa la recuperación en las ventas de leches saborizadas y se mantiene el grupo de frescos que incluye yogures, postres y flanes, a pesar de continuar con tendencia histórica declinante, recuperan algo de las bajas sufridas durante la pandemia.

![]()

Cabe aclarar que la Resolución 230 captura una porción mayoritaria de las ventas totales, quedando fuera ventas que posiblemente puedan tener un comportamiento diferente al descrito en el cuadro. Además, escenarios como el actual donde hay un fuerte deterioro de los ingresos reales de la población, hacen que proliferen las “ventas informales” que obviamente ninguna estadística puede registrar y además han crecido fuertemente productos que por precio sustituyen el consumo de lácteos, como rayados, bebidas con lácteos, y otros similares.

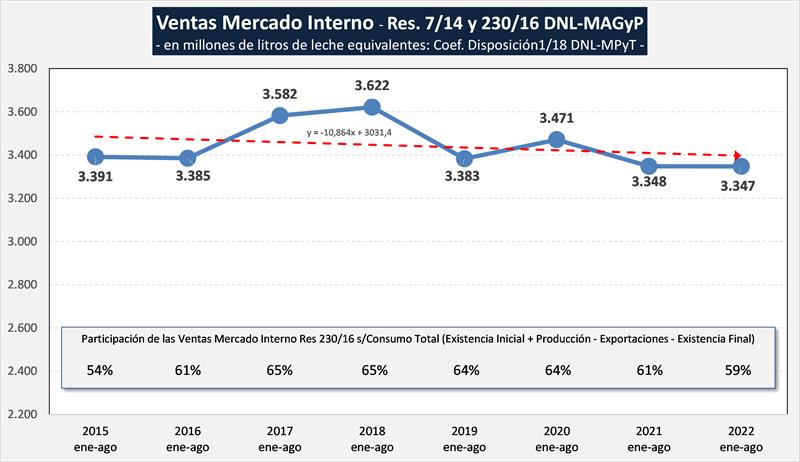

En el gráfico siguiente se puede ver la evolución de las ventas que captura la resolución, medida en litros de leche equivalente y el porcentaje que esas ventas representan del total de leche destinada a consumo según el Balance Lácteo. Evidentemente hubo un crecimiento en la captación de información en los primeros años de la resolución mencionada y luego va cayendo del 65% al 59% actual.

![]()

El consumo total del período analizado, que se calcula por diferencia en el Balance Lácteo (Consumo Total = Existencias Iniciales + Producción + Importaciones – Exportaciones – Existencias Finales), muestra una suba de 2,3%. Por su parte, el consumo per cápita que se calcula dividiendo el consumo total por la población total estimada, determinan también una suba del 1,3% (191,3 litros anualizados vs. 188,8 del año anterior), como puede verse en el cuadro elaborado por OCLA en base a los datos publicados por la DNL:

![]()

Volvemos a reiterar lo mencionado en el informe respectivo del Balance Lácteo, publicado con anterioridad a éste: Con la producción de agosto que se vino acerando al pico estacional de máxima, un menor volumen de exportaciones y con la necesidad de reducir stocks (hacer caja), se produce un mayor volumen de ventas en el mercado interno, el que se refleja en un mayor consumo doméstico total y per cápita medido en litros de leche equivalentes. La pregunta es si dicho mayor consumo se condice con un resultado favorable para la cadena. Los resultados del análisis de valor de la cadena indican un resultado negativo (informe que publicaremos en breve).

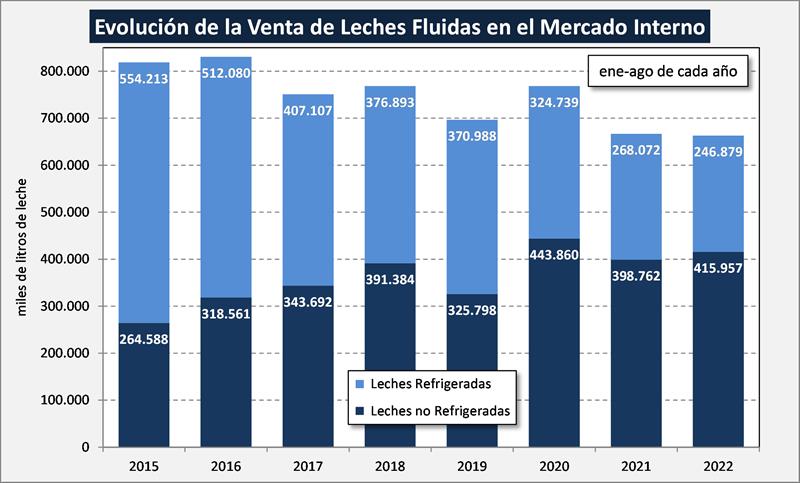

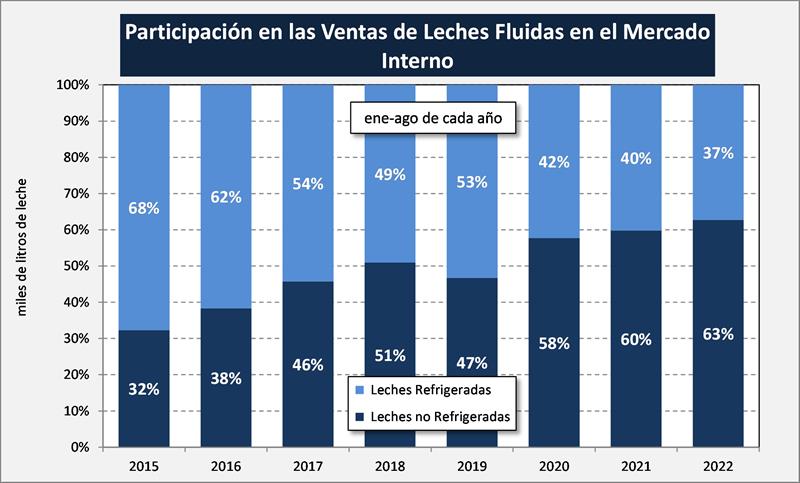

En los dos gráficos siguientes se presentan las ventas (en miles de litros) de enero-agosto de cada año de leche fluida (refrigeradas y no refrigeradas), donde se puede ver por un lado el descenso generalizado en la venta de leches fluidas (al menos las que captura la Resolución 230) y cómo van creciendo en participación las leches no refrigeradas en detrimento de las leches refrigeradas.

![]()

![]()

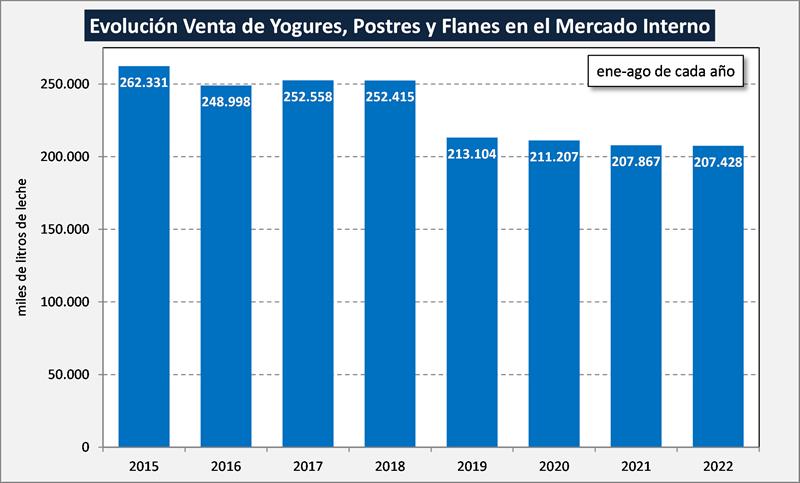

Por otra parte, en el gráfico de abajo se ve cómo productos como las leches saborizadas o chocolatadas, que presentaron una muy alta tasa de crecimiento en ene-ago 2022 (22,3%), es sólo por efecto de comparar con un año donde las ventas fueron extremadamente bajas, ya que se continúa con la tendencia de caída de esta categoría. Situación muy similar presenta el gráfico que le sigue de yogures, postres y flanes.

![]()

![]()

A pesar de los comentarios, respecto al cuidado que hay que tener al analizar las bajas y subas de ventas de los diferentes productos en el período actual, lo que es contundente es que las ventas y por ende el consumo, presentan en los últimos años una tendencia a la baja en general y una primarización del mismo (productos más básicos: leches fluidas no refrigeradas, quesos al peso de segundas y terceras marcas y yogures bebibles de litro) en detrimento de aquellos productos de mayor valor agregado y por ende económico.

Esta situación sin duda se da por un fuerte deterioro de los niveles de ingresos reales, fundamentalmente de los segmentos medios de la pirámide de ingresos, lo cual al margen de reducir el volumen de consumo, afecta el valor del mix de ventas haciendo que se facture un menor valor en las ventas internas, que claramente reflejamos en los análisis de la cadena de valor cuando mencionamos los bajos valores del VLE Mercado Interno en dólares respecto a otros países (que sería aún menor de no existir el fuerte retraso cambiario actual).

Obviamente que el “control de precios”, agudiza el proceso de menor recaudación de la cadena y que seguramente desemboque, debido al menor incentivo, en un estancamiento de la producción, incluso caída si no se revierten herramientas como estas que nunca surtieron el efecto buscado, al menos el manifestado, y no se profundiza el control de la marginalidad, que genera una fuerte competencia desleal y tira hacia abajo todos los precios de la cadena.

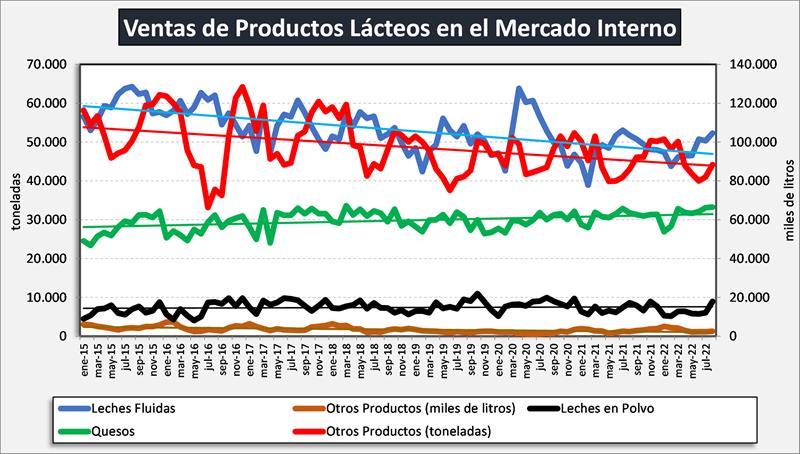

Evolución mensual de las Ventas en el Mercado Interno por grupo de productos

![]()

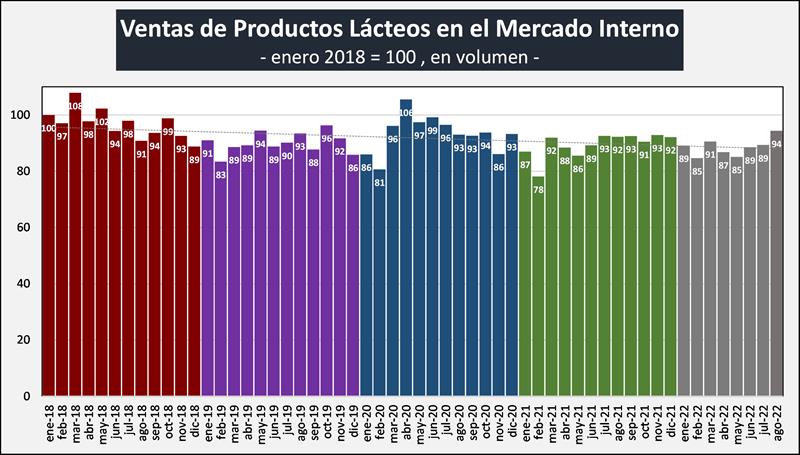

Evolución de las Ventas en el Mercado Interno en base a productos totales y tomando como Base = 100 enero de 2018

![]()

Que sucede en algunos canales comerciales:

· Venta de lácteos en supermercados – INDEC: +72,3% interanual

· Venta de lácteos en autoservicios mayoristas – INDEC: +62,5% interanual

· Precios minoristas de los lácteos – INDEC: +80,9% interanual

Esto indica una caída en las ventas de lácteos en supermercado y autoservicios mayoristas en el mes de agosto de 2022, de 5 a 10% puntos porcentuales, respectivamente y/o un mix de ventas de menor valor unitario promedio (consumo más primario y de menor valor agregado).

elaborado por el OCLA con información de INDEC y DNL-MAGyP