Informes noticias

-

Exportaciones de Productos Lácteos – datos definitivos de DICIEMBRE 2023 27/1/2024

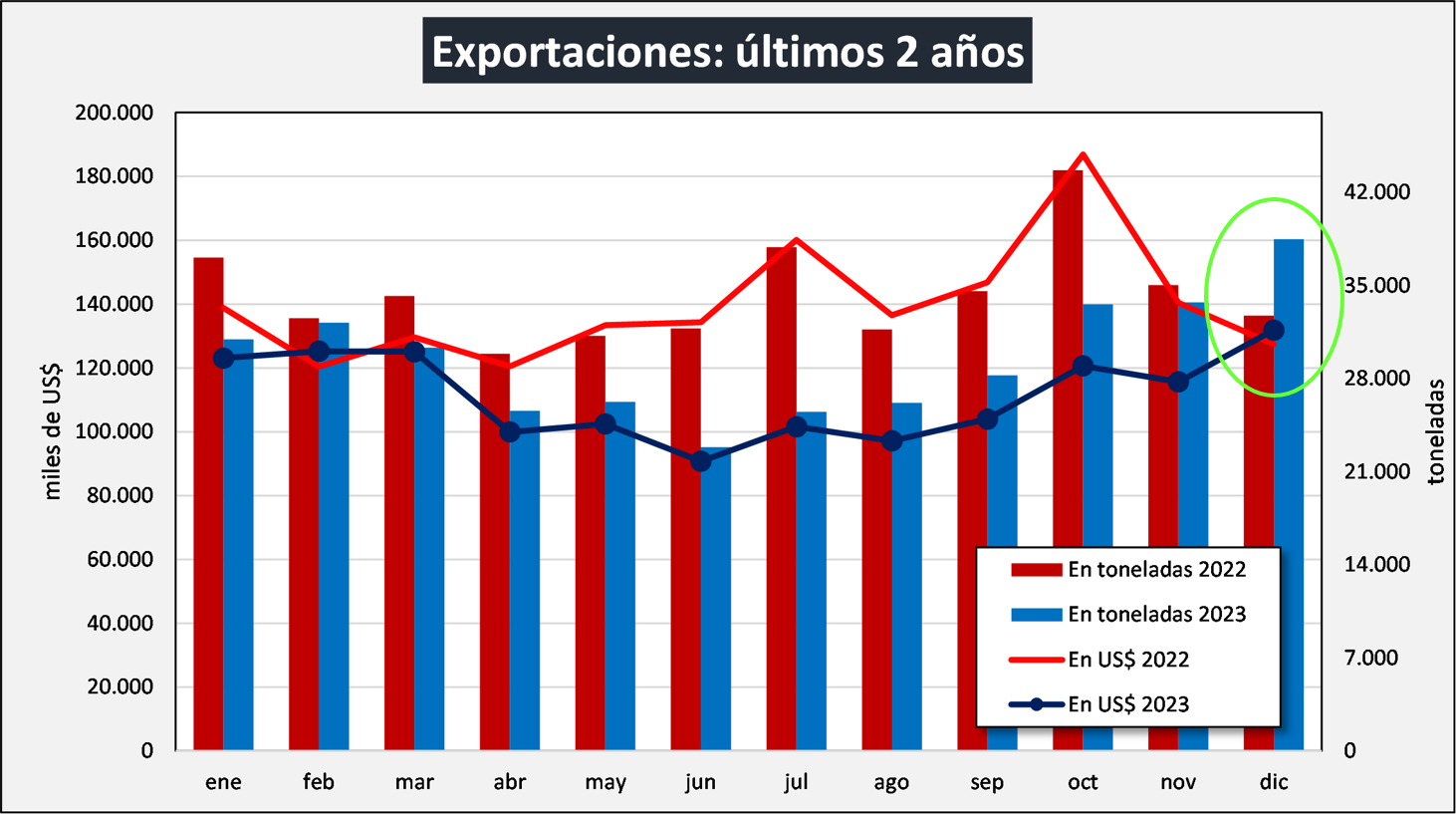

Las exportaciones de productos lácteos en 2023 cayeron 14,2%, 20,2% y 21,6% en volumen de productos, en monto total en dólares y litros de leche equivalentes, respectivamente y comparadas con el año 2022.

![]()

Distribución de las exportaciones en grandes rubros en función al valor total en US$ para el año 2023:

- 38,9% para leche en polvo;

- 29,6% para los quesos en sus diferentes pastas;

- 19,7% en el resto de productos (dulce de leche, manteca, aceite

butírico, suero, etc.);

- 11,8% de productos confidenciales (lactosa, caseína, yogures, etc.).

La variación intermensual de las exportaciones fue de +14,0% en volumen y de +14,0% en valor (dic/23 vs. nov/23). La variación interanual fue de +17,56% en volumen y +3,5% en valor (dic/23 vs. dic/22).

Se nota claramente en diciembre una suba significativa de las exportaciones en volumen, debido a la suspensión de derechos de exportación, la mejora en el tipo de cambio y el mayor valor de las commodities lácteas en el mercado mundial.

La variación por rubro de productos en función al volumen para el año 2023:

- Leches en Polvo

-29,9%

- Quesos +3,3%

- Resto de productos -3,0%

- Confidenciales

+8,4%

![]()

En litros de leche equivalentes, las exportaciones cayeron el 21,6% y representaron el 20,4% de la producción total (en 2022 representaron el 25,5% para igual período).

El precio medio de exportación por tonelada fue de US$ 3.780 para el año 2023, lo que implicó una caída del 7,0% respecto al año 2022. En el caso particular del rubro Leches en Polvo, el precio promedio fue de US$ 3.641/ton., un 7,6% por debajo del año anterior. Por otra parte, el precio promedio de exportación logrado en diciembre de 2023 medido en pesos, fue 323% superior al precio promedio logrado en diciembre de 2022, como referencia en igual período el IPC Lácteos creció 210,9%, el IPIM Lácteos el 182,8, el dólar mayorista el 271,3% y el precio SIGLeA el 192,3%.

El destino de las exportaciones (en función al monto en dólares) se conformó:

![]()

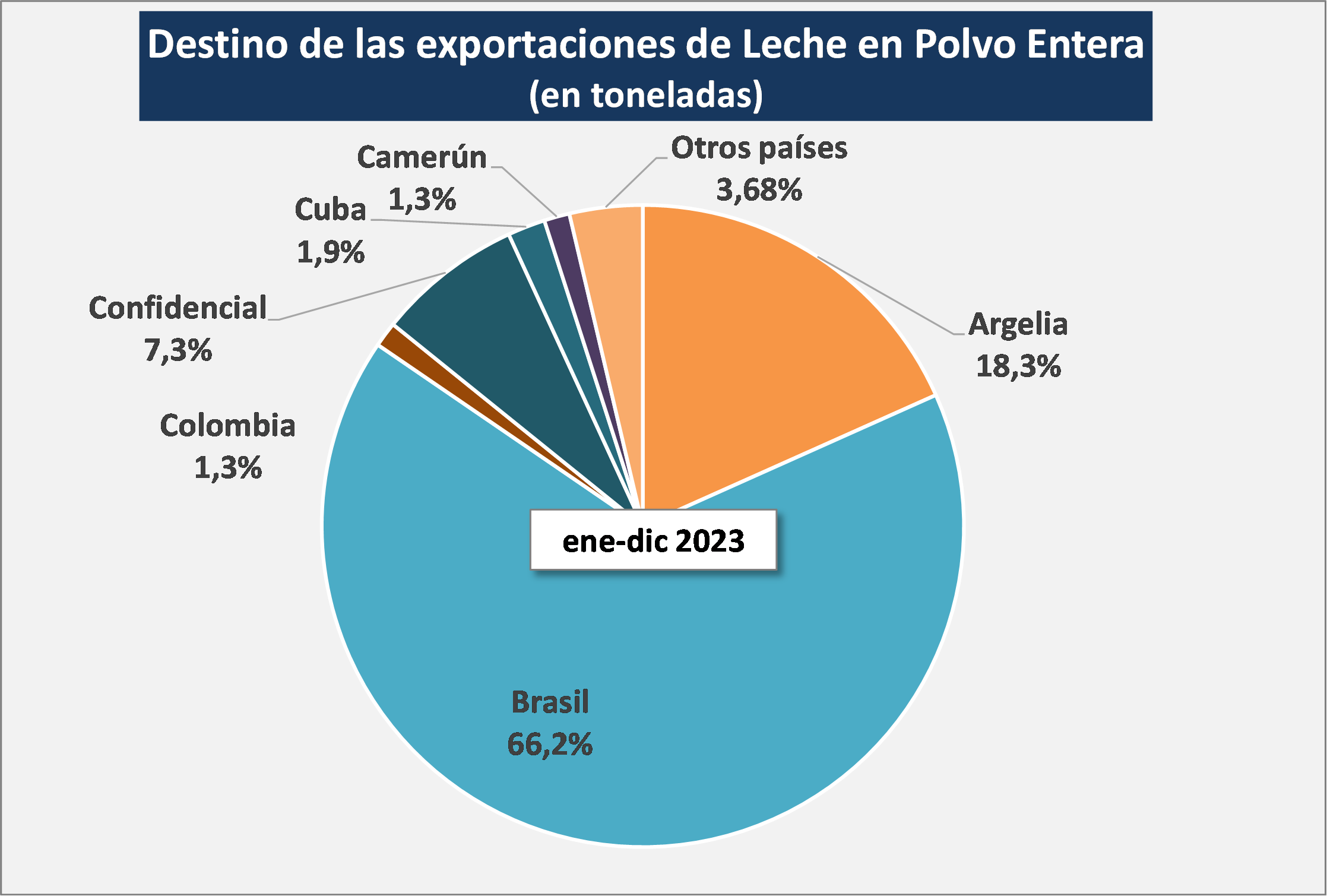

En el último año (ver cuadro de abajo), producto de los bajos precios internacionales sobre todo de la LPE y el fuerte retraso cambiario, se produjo un cambio importante en la estructura de destino, fundamentalmente entre Argelia y Brasil. Por una parte, el Arancel Externo Común favorece la colocación en Brasil y por otra, los bajos precios y la mayor presencia de Nueva Zelanda, por la reducción de importaciones de China, hacen que disminuyan las exportaciones a Argelia.

Variación de la participación entre Argelia y Brasil en el total de exportaciones en dólares para los últimos 3 años:

Participación en US$ Totales Exportados

ARGELIA

BRASIL

Año 2021

27,0%

24,8%

Año 2022

21,7%

31,1%

Año 2023

5,5%

47,8%

Mayor contundencia respecto a la mayor incidencia en las exportaciones a Brasil, lo aporta el gráfico siguiente donde se puede visualizar que para LPE Brasil participa con el 66,2% del total.

![]()

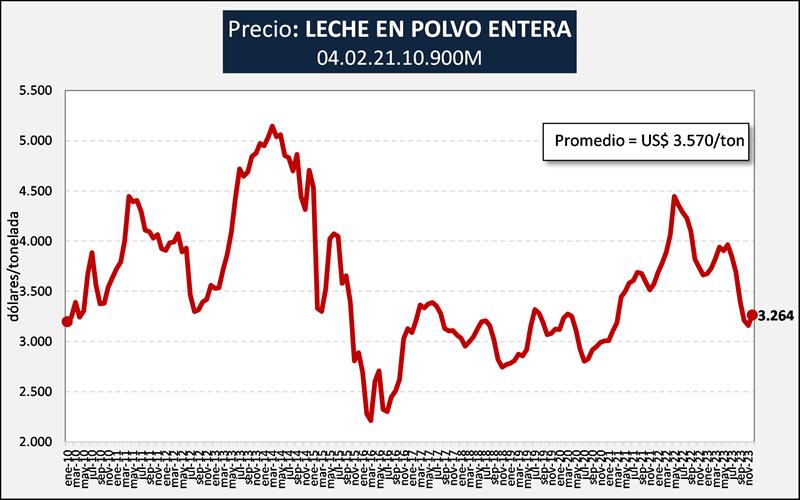

En el gráfico siguiente se puede observar la evolución del precio de la Leche en Polvo Entera en bolsas de 25 kgs. con el nomenclador Común Arancelario 04.02.21.10 900M actualizado hasta el mes de noviembre de 2023:

![]()

Este gráfico muestra la evolución del precio de la Leche en Polvo Entera en bolsas de 25 kgs. (nuestro principal producto de exportación), en el cual se puede ver que los precios de mediados de 2022 fueron de los más altos de los últimos 7 años, pero comenzaron un ciclo descendente, llegando en diciembre 2022/enero 2023 a US$ 3.600/ton. y luego se recuperaron por la mayor incidencia de precios provenientes de las exportaciones a Brasil (tener en cuenta que estos precios tienen ventaja para Argentina por la presencia del Arancel Externo Común, respecto a los precios que tiene por ejemplo Nueva Zelanda). Los precios de Argentina presentan un delay (retraso) entre el precio internacional de referencia y el precio de nuestras exportaciones, debido a que entre la concreción del negocio y su materialización (momento en que se refleja en las estadísticas) hay no menos de dos a tres meses. De todas maneras, los precios de la región para leche en polvo entera son entre 10 y 15% superiores a los que indican el Global Dairy Trade y el Mercado de Futuros SGX-NZX.

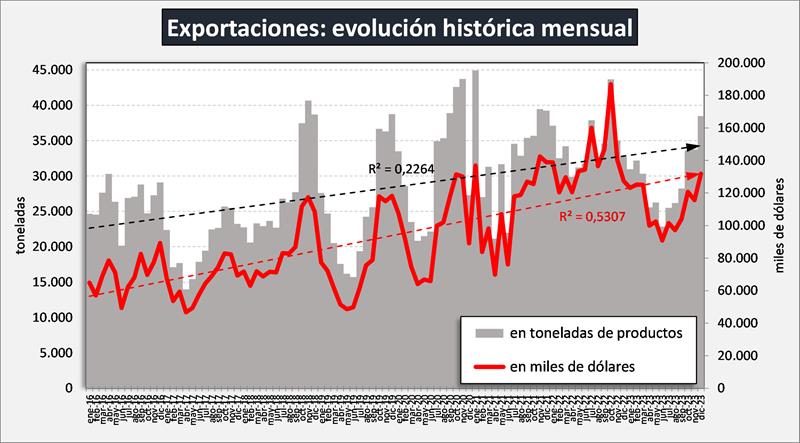

Como vimos, se produjo en 2023 una importante baja en las exportaciones de Leche en Polvo, no ocurriendo lo mismo con los quesos, que son el 30% del valor exportado (principalmente Mozzarella y Quesos de Pasta Semidura).

Por último, en el gráfico de abajo se muestra la tendencia creciente en el volumen y en el monto de las exportaciones de Argentina, a pesar de la caída este último año.

![]()

La cadena esperaba una recuperación de los precios internacionales, que por suerte se viene dando lentamente en los últimos meses y pedía al gobierno que se mejoren las condiciones de exportación, es decir, eliminar los derechos de exportación y mejorar el valor del tipo de cambio. El Decreto 506/23 de Suspensión por 90 días de los Derechos de Exportación y los Decretos 549/23 que establece un Tipo de Cambio Diferencial por 30 días (70% de dólar mayorista BCRA y 30% del dólar contado con liquidación) y el Decreto 597/23 (50/50), y luego del Decreto 28/23 (80/20) más la fuerte devaluación, vienen a completar un panorama muy favorable para las exportaciones y generan expectativas en función al mejor poder de compra de la leche para la exportación. Cabe recordar al respecto que el destino de exportación se llevaba hasta noviembre el 20% de la producción total, y ya en diciembre la participación de las exportaciones estuvo entorno al 29% de la producción total, se complementa con el 70% de la producción que se debe colocar en el mercado interno con un poder adquisitivo totalmente deteriorado por el proceso inflacionario (sobre todo de la clase media, principal demandante de lácteos de mayor valor agregado) y ya se registraron caídas de ventas en diciembre entre 10 y 20% respecto al año anterior.

elaborado por el OCLA con información de la DNL – MAGyP y del INDEC

- 38,9% para leche en polvo;