Informes noticias

-

Exportaciones de Productos Lácteos – SEPTIEMBRE 2024 25/10/2024

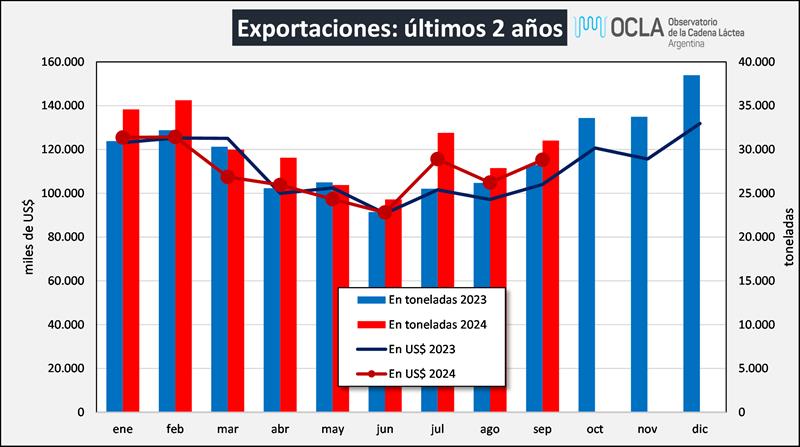

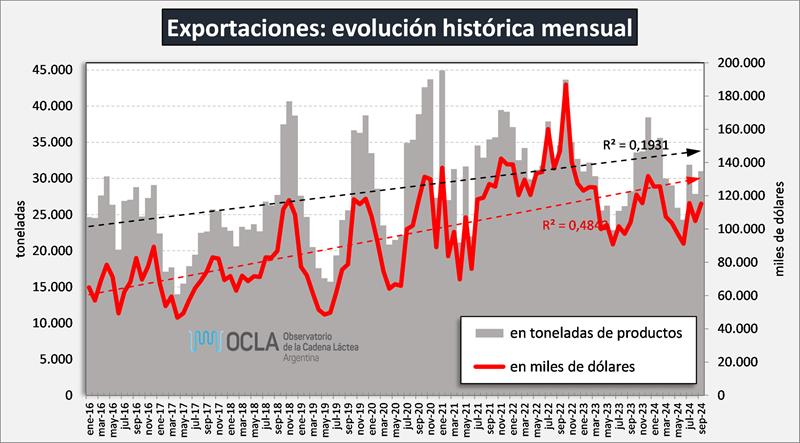

Las exportaciones de productos lácteos en septiembre de 2024 totalizaron 31.019 toneladas de productos, por un valor de US$ 115,2 millones, subieron 11,3%, y 9,9% en volumen de productos, y en monto total en dólares, respectivamente, comparadas con el mes anterior.

Por su parte, en la comparación interanual subieron 9,9% en volumen, 10,8% en monto en dólares y bajaron 1,9% en litros de leche equivalentes.

En el acumulado del período enero-septiembre de 2024, como puede verse en el flyer, aumentaron un 8,9% en volumen, subieron los ingresos en dólares un 1,8% y los litros equivalentes superaron al período enero-septiembre de 2023 en un 11,4%.

![]()

Distribución de las exportaciones en grandes rubros en función al valor total en US$ para el período enero-septiembre de 2024:

- 38,8% para leche en polvo;

- 33,0% para los quesos en sus diferentes pastas;

- 18,8% en el resto de productos (dulce de leche, manteca, aceite

butírico, suero, etc.);

- 9,4% de productos confidenciales (lactosa, caseína, yogures, etc.).

La variación por rubro de productos en función al volumen para los nueve meses transcurridos del año respecto a igual período de 2023:

- Leches en Polvo

+11,6%

- Quesos +17,4%

- Resto de productos +3,2%

- Confidenciales

-8,3%

![]()

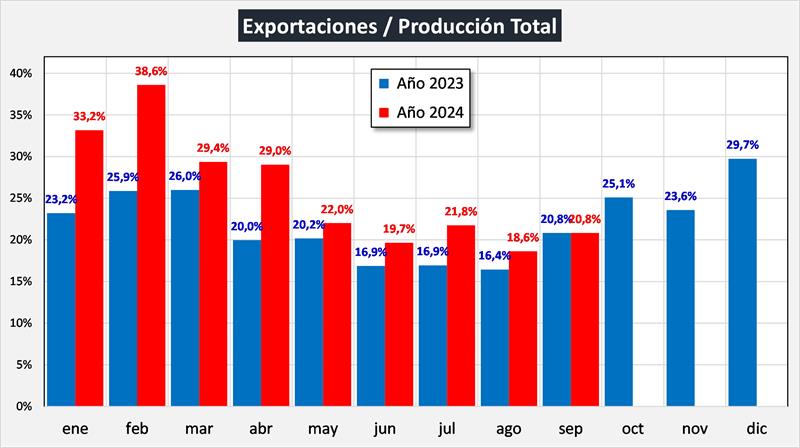

En litros de leche equivalentes (enero-septiembre 2024), las exportaciones crecieron el 11,4% y representaron el 25,2% de la producción total (en el período enero-septiembre de 2023 representaron el 20,5%). En particular, en septiembre de 2024 las exportaciones tuvieron una participación del 20,8% sobre la producción total del mes, lo cual implica un fuerte descenso en la participación respecto al primer cuatrimestre del año donde superaron el 30%.

El precio medio de exportación por tonelada fue de US$ 3.650 para ene-sep de 2024, lo que implicó una caída del 6,6% respecto al año 2023. En el caso particular del rubro Leches en Polvo, el precio promedio fue de US$ 3.542/ton., un 7,2% por debajo del año anterior.

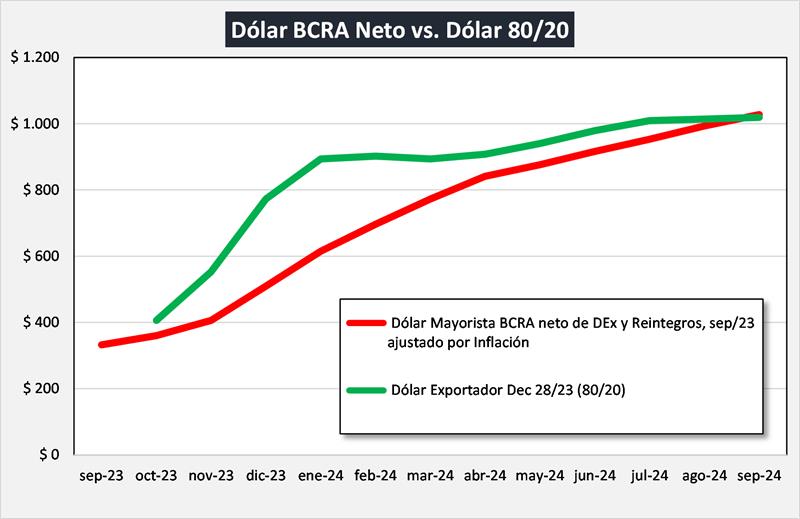

Por otra parte, el precio promedio de exportación logrado en septiembre de 2024 medido en pesos (dólar mayorista BCRA neto de DEx y Reintegros y Dólar Decreto 28-23 80/20), fue 209,1% superior al precio promedio logrado en septiembre de 2023, como referencia en igual período el IPC Lácteos creció 242,8%, el IPIM Lácteos el 254,0%, y el precio SIGLeA el 260,1%, mostrando claramente que el frente exportados es que menor variación tubo.

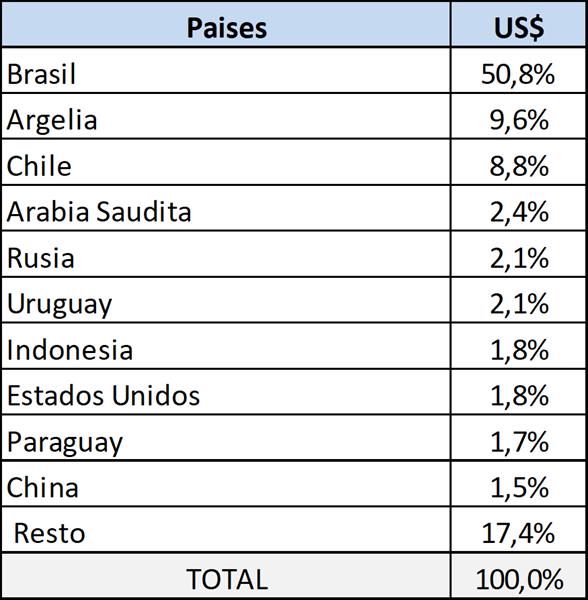

El destino de las exportaciones (en función al monto en dólares) se conformó:

![]()

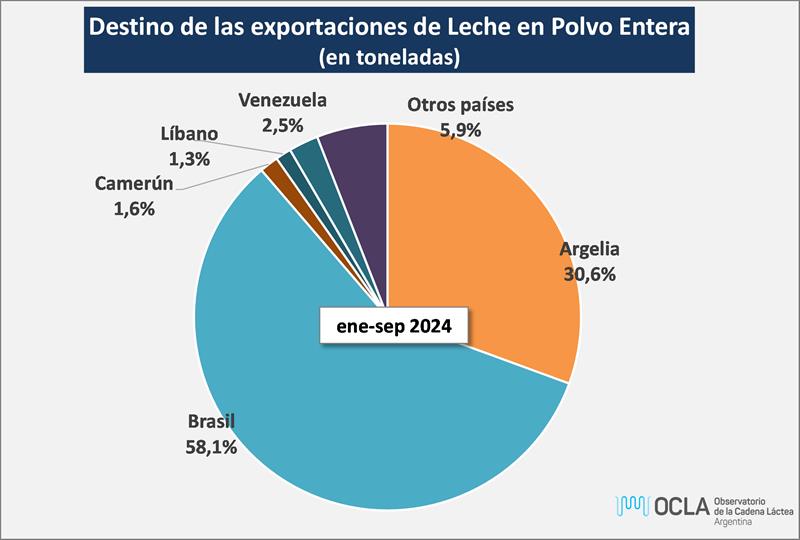

En ene-sep se da una participación algo superior de Brasil a lo habitual en las exportaciones de leche en polvo entera (58,1%) y con Argelia en segundo lugar con el 30,6%.

![]()

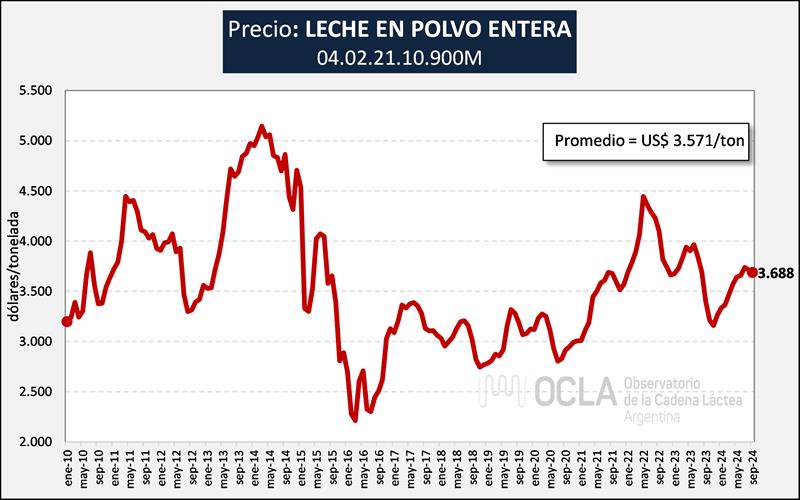

En el gráfico siguiente se puede observar la evolución del precio de la Leche en Polvo Entera en bolsas de 25 kgs. con el nomenclador Común Arancelario 04.02.21.10 900M actualizado hasta el mes de septiembre de 2024:

![]()

Este gráfico muestra la evolución del precio de la Leche en Polvo Entera en bolsas de 25 kgs. (nuestro principal producto de exportación), en el cual se puede ver que los precios de mediados de 2022 fueron de los más altos de los últimos 7 años, pero comenzaron un ciclo descendente, llegando en diciembre 2022/enero 2023 a US$ 3.600/ton. y luego se recuperaron por la mayor incidencia de precios provenientes de las exportaciones a Brasil (tener en cuenta que estos precios tienen ventaja para Argentina por la presencia del Arancel Externo Común, respecto a los precios que tiene por ejemplo Nueva Zelanda). Los precios de Argentina presentan un delay (retraso) entre el precio internacional de referencia y el precio de nuestras exportaciones, debido a que entre la concreción del negocio y su materialización (momento en que se refleja en las estadísticas) hay no menos de dos a tres meses. De todas maneras, los precios de la región para leche en polvo entera son entre 10 y 15% superiores a los que indican el Global Dairy Trade y el Mercado de Futuros SGX-NZX.

Por último, en el gráfico de abajo se muestra la tendencia creciente en el volumen y en el monto de las exportaciones de Argentina, a pesar de las estacionalidades y los vaivenes del comercio mundial y las variables domésticas.

![]()

La cadena pedía al gobierno que se mejoren las condiciones de exportación, es decir, eliminar los derechos de exportación y mejorar el valor del tipo de cambio. El Decreto 506/23 de Suspensión por 90 días de los Derechos de Exportación y los Decretos 549/23 que estableció un Tipo de Cambio Diferencial por 30 días (70% de dólar mayorista BCRA y 30% del dólar contado con liquidación) y el Decreto 597/23 (50/50), y luego del Decreto 28/23 (80/20) más la fuerte devaluación, vinieron a completar un panorama muy favorable para las exportaciones y generaron expectativas en función al mejor poder de compra de la leche para la exportación. Cabe recordar al respecto que el destino de exportación se llevaba hasta noviembre el 20% de la producción total, y ya en enero la participación de las exportaciones estuvo entorno al 33,2% de la producción total, en febrero subió al 38,6%, en marzo cae al 29,4%, en abril se sostiene en 29,0%, en mayo cae fuertemente al 22,0%, y vuelve a caer en junio al 19,7% y recupera algo en julio (21,6%), cayendo nuevamente al 18,6% en agosto y recuperando algo en septiembre pasado. El resto del destino de la leche se complementa con la venta del 70/80% de la producción que se debe colocar en el mercado interno, con un poder adquisitivo totalmente deteriorado por el proceso inflacionario (sobre todo de la clase media, principal demandante de lácteos de mayor valor agregado) y que generaron una disminución del consumo doméstico total de más del 17% para los primeros seis meses del año respecto a igual período del año anterior, con una tendencia de recupero entre julio y septiembre.

![]()

El tipo de cambio para las exportaciones, luego de la fuerte devaluación en diciembre 2023, se viene ajustando a un ritmo muchísimo más lento que la inflación (crawling peg del 2% mensual). Esta situación hace que se perdieran todas las ventajas competitivas del tipo de cambio (devaluación, dólar especial de exportación 80/20, brecha cambiaria mayorista BCRA y Contado con Liquidación y eliminación de derechos de exportación) y volvamos a tener el mismo tipo de cambio efectivo que teníamos antes de todas estas medidas (sep/23). Por lo tanto, los precios internacionales actuales, competitivos por cierto, generan un poder de compra de leche al productor, inferior al precio actual de la misma.

Recordamos que se eliminaron los Derechos de Exportación, que deberían reinstalarse los Reintegros eliminados (bajo un criterio de proporcionalidad entre los diferentes productos) y además que sería necesario revisar la evolución de un tipo de cambio especial para los productos lácteos, de lo contrario es muy probable que los volúmenes exportados puedan sufrir alguna baja, salvo una mejora muy significativa en los precios internacionales.

Sin lugar a dudas que la cadena debe mejorar la escala, eficiencia y productividad de su sector exportador, pero hasta que ello ocurra puede transcurrir mucho tiempo y este retraso cambiario haga que la exportación sea sólo para liquidar stocks o hacerse de recursos que no se pueden lograr en un mercado interno muy alicaído como mencionamos más arriba.

![]()

elaborado por el OCLA con información de la DNL – SAGyP y del INDEC

- 38,8% para leche en polvo;