Informes noticias

-

RABOBANK: Informe Lácteo Global 4° trimestre de 2024 2/12/2024

![]()

Un período de prosperidad

Resumen

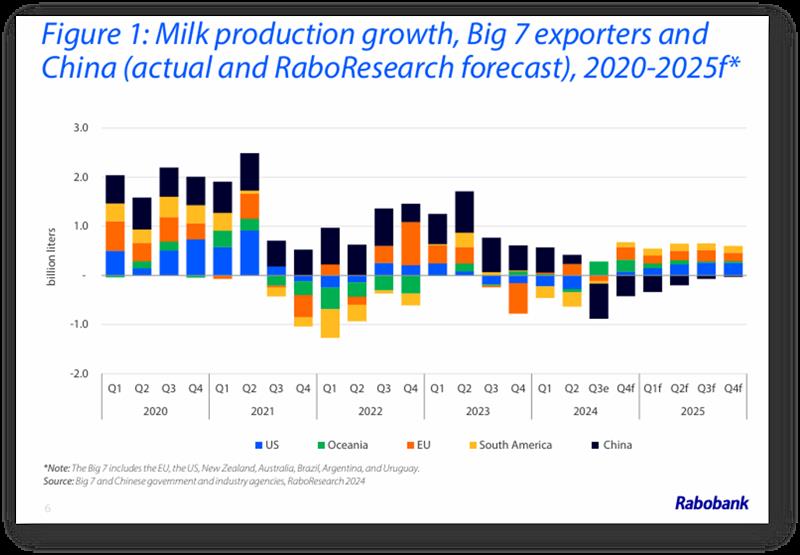

La segunda mitad de 2024 marca un punto de inflexión para el crecimiento de la oferta de leche en las 7 grandes regiones exportadoras.

Se pronostican aumentos de producción interanuales del 0,5%, compensando la disminución interanual del 0,5% en el segundo semestre de 2023.

Los picos estacionales combinados en Oceanía, los más altos en más de una década, respaldan las ganancias del segundo semestre de 2024. El crecimiento de la oferta en las 7 grandes mantendrá su impulso en 2025, con ganancias esperadas en todas las regiones, lo que marca la primera vez que esto sucede desde 2020. Sin embargo, no se espera que el crecimiento del volumen abrume al mercado global. Rabobank pronostica un crecimiento de la oferta de leche del 0,8% en 2025. Somos cautelosamente optimistas de que los brotes de enfermedades en partes de Europa y los EE. UU. disminuirán en 2025, con la ayuda de las vacunas.

Los precios de la leche al productor tienen una tendencia al alza. En todo el complejo de alimentos concentrados a nivel mundial, no hay problemas importantes para los productores lácteos, con precios y disponibilidad mayoritariamente favorables. La combinación de precios de la leche en aumento y alimentos asequibles significa que los márgenes de las granjas lecheras han mejorado y probablemente se expandirán aún más en 2025.

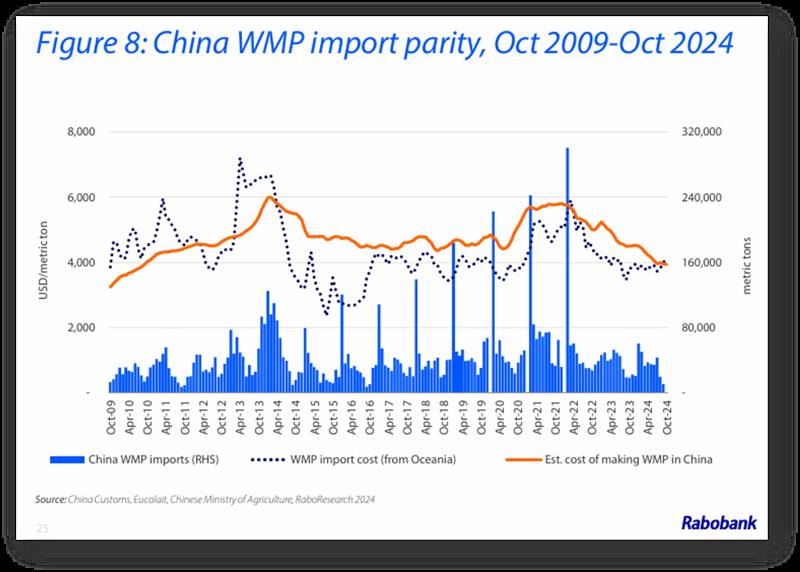

Ha habido un cambio más notable en el reequilibrio del mercado lácteo chino. El tercer trimestre de 2024 marcó el comienzo de un cambio de dirección en la trayectoria del suministro de leche de China. Los precios de la leche en la granja se mantienen cerca de los mínimos de 10 años, lo que provocó reducciones del rodeo y salidas de productores, particularmente entre los operadores más pequeños. Una ola de calor en el tercer trimestre de 2024 también afectó negativamente al suministro de leche. Estimamos que el segundo semestre de 2024 bajará más del 5 % interanual, y se pronostica que la producción de 2025 disminuirá un 1,5 %. Si bien la demanda de productos lácteos sigue siendo lenta, existe cierto optimismo de que el final del ciclo está cerca. Rabobank pronostica que los volúmenes de importación neta de China en 2025 mejorarán un 2 % interanual. Será digno de mención cómo responde la cadena de suministro de China a una leche entera en polvo producida en el país a un precio más competitivo en comparación con el producto importado de Nueva Zelanda.

La dinámica de la demanda mundial de productos lácteos sigue siendo mixta, y el gasto de los consumidores sigue bajo presión en muchas economías. El impacto en las compras de productos lácteos sigue desarrollándose. Los canales de servicios de alimentación siguen siendo lentos en la mayoría de los mercados principales. El hecho de que los consumidores coman más en casa está apoyando al canal minorista, pero hay señales continuas de caída de las ventas y algunas reducciones en las compras, en particular en los mercados emergentes. En algunas regiones, la deflación en los pasillos de productos lácteos, que ha aumentado en el segundo semestre de 2024, está ayudando a los presupuestos de los consumidores.

En este contexto, las cadenas de suministro de productos lácteos en los principales mercados se han estado preparando para la próxima demanda estacional y festiva.

Los fundamentos mundiales de los productos lácteos siguen estando en gran medida equilibrados de cara a 2025. Hay más leche y productos lácteos en proceso, y la demanda de productos lácteos también debería mejorar en 2025. China ha logrado un progreso significativo en el reequilibrio de las existencias. Con base en nuestro supuesto de comercio normalizado (excluyendo los aranceles propuestos por Trump), vemos que los precios actuales de los productos lácteos respaldarán mejores márgenes agrícolas hasta 2025, pero sin causar una compresión importante de los márgenes para los fabricantes de alimentos y bebidas (al menos no debido al costo de los productos lácteos).

![]()

Mercados Lácteos Regionales

Estados Unidos:

La producción de leche ha vuelto a crecer a medida que mejoran los márgenes. El brote de gripe aviar sigue propagándose, pero los efectos sobre la producción y el comercio han sido mínimos.

Unión Europea:

Se prevé que la producción de leche crezca un 0,5 % interanual en 2025, debido a los mejores márgenes. Podrían surgir obstáculos como consecuencia de la baja humedad del suelo y la enfermedad de la lengua azul.

China:

Rabobank espera que la producción de leche caiga un 1,5% interanual en 2025. La menor oferta y el optimismo sobre una recuperación de la demanda de los consumidores respaldarán un aumento marginal en los volúmenes de importación en 2025.

Nueva Zelanda:

Es probable que el suministro de leche de Nueva Zelanda para la temporada 2024/25 experimente el mayor aumento en volúmenes de crecimiento desde la temporada 2020/21.

Australia:

La producción lechera australiana durante el pico estacional registrará un crecimiento modesto en comparación con el año anterior. Sin embargo, las condiciones estacionales desfavorables en algunas regiones clave siguen siendo un lastre para el crecimiento.

Sudamérica:

Rabobank espera que la producción de leche crezca en Brasil y Argentina en torno al 2 % interanual en 2025. Los márgenes más altos y el clima favorable ayudarán a la producción.

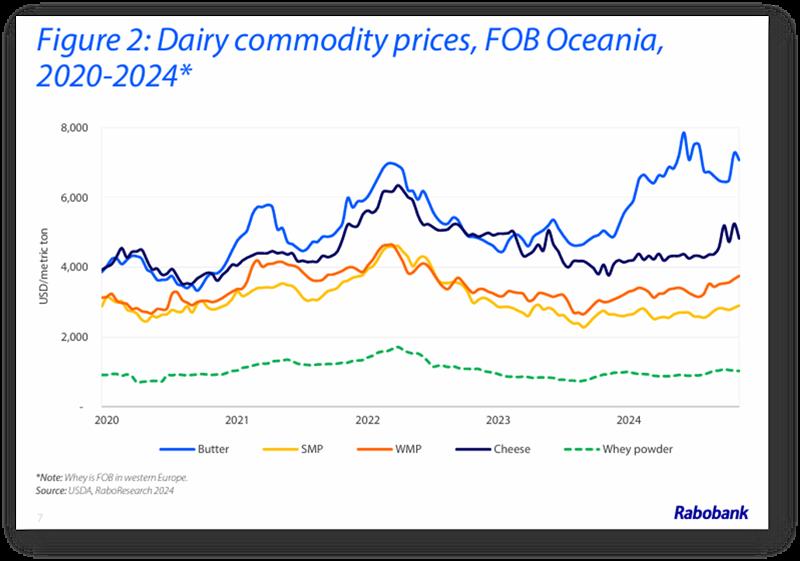

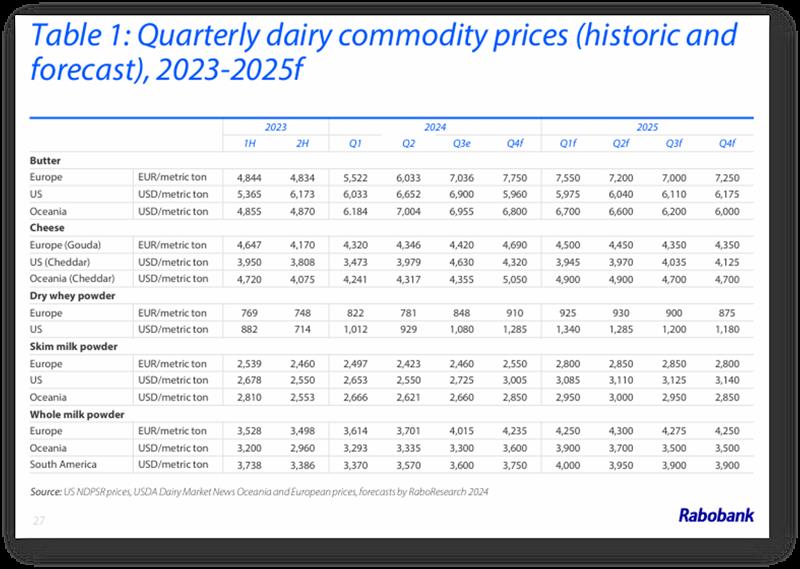

Enfoque Global

En el cuarto trimestre de 2024 comenzaron a aparecer señales de una recalibración de los precios de los productos lácteos. Los precios spot de la manteca en Oceanía y EE. UU. han caído un 7% y un 20%, respectivamente, desde sus picos de 2024 (junio y agosto), pero siguen siendo volátiles y muy por encima del promedio de cinco años. Los precios han aumentado en la leche en polvo descremada, la leche en polvo entera y el queso, con ganancias superiores al 10% desde los mínimos de 2024. El queso y la leche en polvo entera están actualmente por encima de sus promedios de cinco años, pero la leche entera en polvo sigue sin deformarse en comparación con su promedio de cinco años.

Los volúmenes del comercio mundial de productos lácteos se han expandido en 2024 a pesar de la ausencia continua de China.

Hasta agosto de 2024, el comercio de productos lácteos en las categorías de productos clave aumentó un 2% hasta la fecha, impulsado por un comercio más fuerte de suero y queso. El comercio con las 10 principales regiones importadoras, según las ventas de las principales regiones exportadoras, totalizó 3,95 millones de toneladas, un 1,4% más interanual. Para muchos compradores internacionales, cierta estabilidad de precios y problemas de suministro limitados pueden desencadenar compras más activas.

Los precios más firmes de las materias primas se han reflejado en los controles de la leche de los productores lecheros en las regiones de exportación.

Los precios locales en origen han mejorado considerablemente en el segundo semestre de 2024, y los precios de referencia en moneda local aumentaron de aproximadamente el 10% al 20% desde mediados de año. En Nueva Zelanda y algunas partes de Europa, los precios de la leche en origen se están acercando a los máximos históricos de 2022.

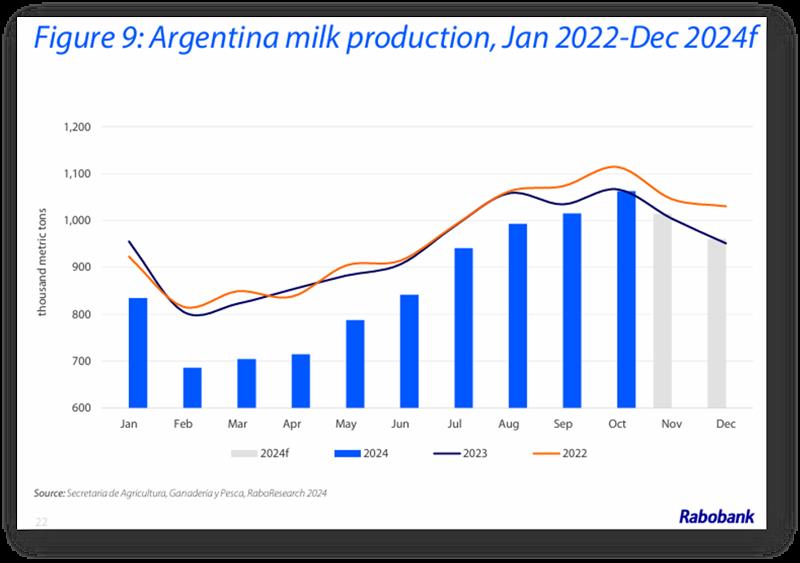

Los márgenes de las granjas lecheras siguen mejorando. Los costos asequibles de los alimentos y las mínimas perturbaciones climáticas o la mejora del clima están respaldando el crecimiento de la oferta de leche. América del Sur también ha experimentado una recuperación de la producción de leche, especialmente en Argentina, donde la producción se vio más afectada en el primer semestre de 2024.

El crecimiento de la oferta de leche de los 7 grandes se vuelve positivo. Pronosticamos un aumento interanual del 0,8 % en el cuarto trimestre de 2024, una aceleración del crecimiento del 0,1 % logrado en el tercer trimestre de 2024. Esto sitúa los volúmenes de 2024 en 323,1 millones de toneladas, a la par con el año anterior, pero aún por debajo del pico de 2021 de 323,6 millones de toneladas. El impulso de la producción de leche continuará hasta 2025, respaldado por mejores márgenes en la explotación. Se prevé que la producción de leche aumente, año tras año, en las 7 grandes regiones a partir del cuarto trimestre de 2024 en adelante. Pronosticamos que la producción de 2025 será un 0,8 % mayor año tras año y un aumento del 0,6 % con respecto a la producción máxima de 2021 de las 7 grandes.

Es probable que el aumento de la producción de leche de las 7 grandes respalde un mayor comercio mundial de productos lácteos. Esperamos que la racha de tres años de disminución de los volúmenes de importación neta de China termine en 2025, con una mejora de las importaciones del 2 % interanual.

El desempeño del mercado de alimentos sigue siendo mixto, pero hay motivos para ser optimistas respecto de la demanda en 2025.

A medida que 2024 se acerca a su fin, los canales de servicios de alimentos siguen estancados. Sin embargo, se están realizando esfuerzos promocionales para ayudar a impulsar el tráfico peatonal. La inflación de los productos lácteos al por menor sigue siendo mixta en los principales mercados. El panorama general de la demanda minorista es que los consumidores están comprando a precios más bajos y, en ocasiones, reduciendo las compras.

Se requiere un aumento significativo de los ingresos y la confianza de los consumidores para impulsar la demanda de productos lácteos a niveles más normales.

![]()

Argentina:

La producción de leche se está recuperando en el segundo semestre de 2024 después de contraerse en el primer semestre. Argentina registró una marcada caída interanual del 13% durante la primera mitad del año, pero la producción del segundo semestre es un 1% mayor que en 2023.

Como resultado, es probable que la producción de leche de 2024 termine el año un 6% menor interanual.

La mejora de los márgenes es clave para el repunte de la producción de leche. Los precios de la leche en origen para octubre de 2024 se situaron en ARS 450/litro (USD 0,45/litro), y es probable que los precios de noviembre se mantengan en un nivel similar. Históricamente, los precios de la leche en Argentina han tendido a rondar los USD 0,34/litro. Los precios actuales en origen en términos de USD están respaldados por un tipo de cambio sólido fijado por el gobierno. Mientras tanto, los precios de los cereales se han mantenido moderados en el mercado interno y favorecen los márgenes de los productores lecheros. Por ejemplo, un litro de leche actualmente compra alrededor de 2,5 kg de maíz, en comparación con los 2,3 kg de marzo de 2024.

Se espera que la producción de leche siga creciendo en 2025. Rabobank espera que la producción de leche en 2025 crezca un 2% por encima de los niveles de 2024, siempre que el clima se mantenga razonable y no haya grandes condiciones de sequía. El nuevo año comenzará con altos márgenes para los agricultores y podría ver mejoras adicionales en la producción a medida que los grandes agricultores sigan invirtiendo en tecnología y genética.

Sin embargo, el consumo interno de productos lácteos sigue siendo débil y se contraerá alrededor del 10% en 2024. Hay optimismo sobre una recuperación en 2025 y Rabobank anticipa un regreso al crecimiento. Esto estará impulsado por aumentos salariales y una inflación moderada, que respaldarán el poder adquisitivo perdido durante la fuerte depreciación de la moneda entre 2023 y principios de 2024.

Las exportaciones de productos lácteos han ido en aumento, pero un peso fuerte ha afectado negativamente a la competitividad. Si bien los volúmenes de exportación aumentaron un 8% durante los primeros nueve meses del año y los precios aumentaron en América del Sur y otros mercados a fines de 2024, los exportadores argentinos no se están beneficiando tanto debido a la fortaleza del peso. El dólar estadounidense ha aumentado un 23% hasta la fecha frente al peso argentino. Al mismo tiempo, el país experimentó una inflación de precios al consumidor del 101,6% (datos oficiales del IPC). Esto significa que, en términos reales, el peso argentino es mucho más fuerte que a principios de año y los exportadores están recibiendo menos en moneda local ajustada por inflación.

El mercado interno es un destino probable para la producción adicional de leche en 2025. Dado que es probable que el tipo de cambio permanezca sobrevaluado en 2025, es probable que se venda producción adicional en el mercado local el próximo año, especialmente a medida que los ingresos reales continúan recuperándose.

![]()

Que ver hacia adelante

Los republicanos arrasaron en las recientes elecciones estadounidenses y obtuvieron el control total del poder. Los mercados globales se están centrando en el riesgo inminente de un creciente proteccionismo estadounidense y las posibles tensiones comerciales. En el caso de los productos lácteos, el resurgimiento de los aranceles podría interrumpir los flujos comerciales, mientras que la amenaza de deportaciones masivas podría afectar la disponibilidad de mano de obra agrícola estadounidense. La incertidumbre prevalecerá en 2025 mientras el mundo espera para ver cuántas de las promesas de campaña del presidente Trump se cumplirán.

Un aumento de los aranceles de la UE a los vehículos eléctricos chinos ha desencadenado una contra reacción china. El Ministerio de Comercio de China ha iniciado una investigación sobre los subsidios de la UE a los productos lácteos que podrían tener consecuencias de gran alcance para las exportaciones europeas. Actualmente, los productos afectados incluyen crema líquida y varios quesos, que representan un valor comercial significativo de USD 572,5 millones a partir de 2023. Las empresas lácteas europeas con exposición comercial a China y los EE. UU. probablemente estén tomando medidas defensivas.

El dólar estadounidense se ha fortalecido desde las elecciones y Rabobank anticipa un rango de negociación entre USD/EUR de entre 1,05 y 1,03 durante los próximos 12 meses. La fortaleza del dólar estadounidense podría tener implicaciones comerciales para los exportadores e importadores de productos lácteos que experimentan debilidad monetaria.

La gestión de los brotes de enfermedades continúa en Europa y los EE. UU. La influenza aviar altamente patógena continúa propagándose en las vacas lecheras en partes de los EE. UU. y afectó a California, que representa el 18% de la producción de leche de EE. UU., a principios del cuarto trimestre. California también es el mayor productor de leche en polvo descremada del país. La lengua azul todavía está afectando a las regiones de Europa. Ambos brotes tienden a afectar la producción a nivel de granja durante hasta dos meses y alteran los programas de cría. Los impactos potenciales podrían persistir hasta 2025. Existe optimismo de que las vacunas para ambas enfermedades podrían mitigar los impactos en la producción en 2025.

Los mercados están atentos a las señales de si los paquetes de estímulo de China impulsarán el gasto de los consumidores chinos. Las medidas de estímulo adoptadas hasta el momento respaldarán el crecimiento económico y estabilizarán el mercado inmobiliario, pero parece poco probable que aborden los principales impulsores de la recuperación del consumo de productos lácteos. Aún se necesita un impulso a los ingresos de los hogares y la restauración de la confianza de los consumidores. Es posible que haya más estímulos.

Las tarifas mundiales de transporte de mercancías se han relajado en la segunda mitad de 2024. Las perspectivas para los mercados de transporte de mercancías estarán condicionadas por la demanda de contenedores y las posibles interrupciones de las rutas. Actualmente, la demanda de contenedores sigue siendo sólida y, según fuentes de la industria, se espera que las interrupciones del Mar Rojo continúen hasta 2025.

Algunos modelos climáticos globales aún esperan que La Niña se desarrolle a finales de 2024. La fuerza y el momento de un fenómeno de La Niña serán factores clave a tener en cuenta, pero actualmente parece poco probable que tenga un impacto material en el sector lácteo.

![]()

![]()