Informes noticias

-

Unidades Productivas y Vacas – noviembre/25 3/12/2025

![]()

Criterios Metodológicos:

“A los fines del presente tablero de control se considera TAMBO a todo RENSPA que, a la fecha del reporte, se encuentra activo (sin fecha de baja), cuya actividad se encuentre vigente (sin fecha de baja), que cuenta con existencias de bovinos mayor o igual a 1 y cuyas existencias de vacas son mayores o iguales a 1”.

Variaciones:

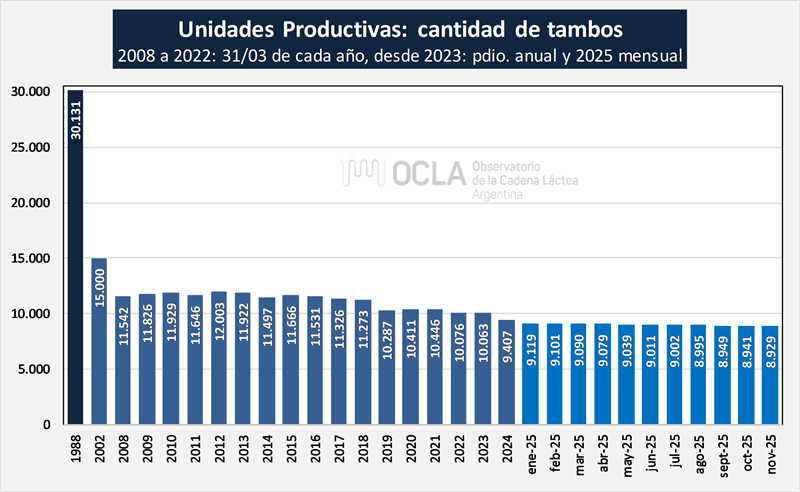

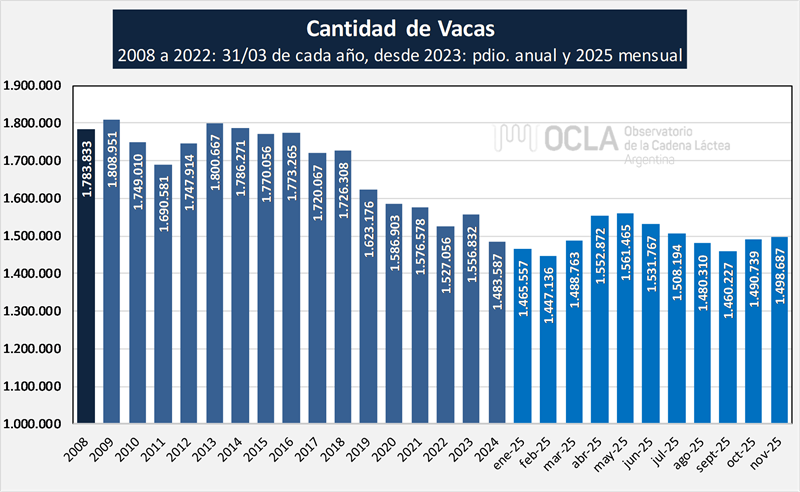

Con la información disponible de algunos meses, principalmente a marzo de cada año previas a contar ahora con el Tablero Dinámico Mensual podemos extrapolar por tendencia los meses previos. En base a lo descripto, la variación respecto al mes anterior es de -0,13% unidades productivas y +0,43% de vacas. La variación interanual de noviembre 2025 respecto a noviembre 2024 es de -2,45% unidades productivas y +0,20% de vacas (3.019 cabezas más que noviembre 2024, y 39.358 cabezas más que en noviembre de 2023).

El año 2025 inició con 9.129 unidades productivas de las cuales en noviembre se registran 8.929, ello implica 200 tambos menos que si lo extrapolamos al año significaría un 2,6% menos, tasa muy levemente superior a la observada en los últimos 10 años (-2,4% promedio anual).

![]()

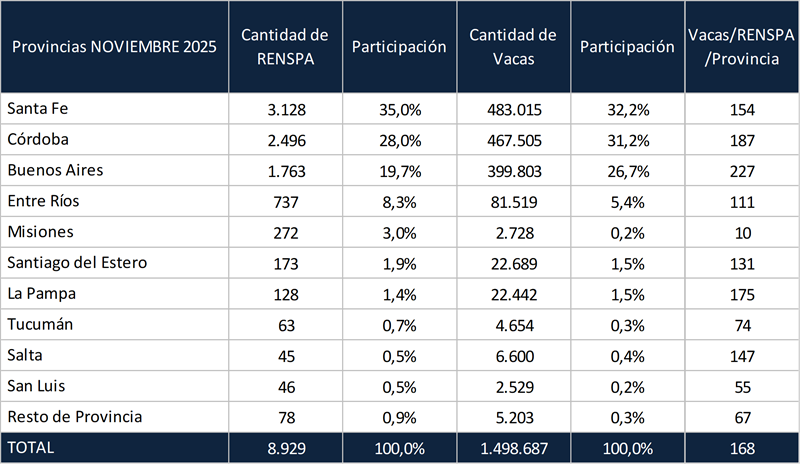

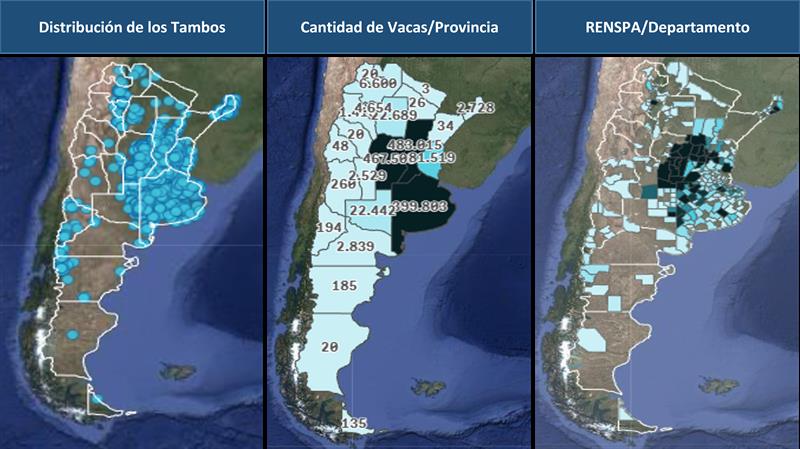

En el cuadro superior se puede visualizar la distribución de tambos y vacas por provincia, al igual que la participación relativa y la cantidad de vacas por unidad productiva. El 91% de los tambos y el 95,5% de las vacas en producción se concentran en la Cuenca Central (Santa Fe, Córdoba, Buenos Aires y Entre Ríos). También podemos ver un crecimiento importante de la cantidad de vacas por tambo que asciende a 168 cabeza en noviembre próximo pasado, cifra que creció un 9,1% respecto al promedio de los 10 años anteriores.

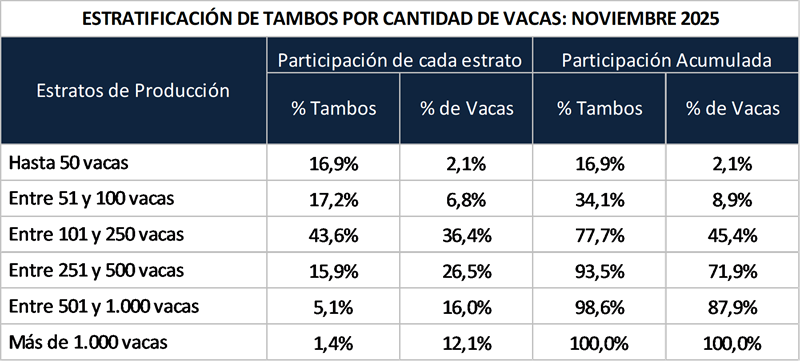

Abajo la estratificación en función a la cantidad de vacas, indicando la participación en función a la cantidad de tambos y luego de animales en producción. Como más significativo puede mencionarse que los tambos con más de 500 vacas totales en producción son sólo el 6,5% de los tambos, pero tienen el 28,1% de las vacas y aportan más de un tercio de la producción total de leche. En el otro extremo se encuentran los tambos de menos de 100 vacas totales en producción que son el 34,1% de los tambos, tienen el 8,9% de las vacas y generan menos del 10% de la producción total.

![]()

Evolución histórica de las Unidades Productiva y del rodeo de Vacas:

![]()

![]()

Representación en el mapa:

![]()

Análisis comparativo Internacional del cese de actividad de unidades productivas (tambos) y de la variación del número del rodeo lechero:

Realizado el análisis sobre un grupo de países seleccionados, los principales productores a nivel mundial, para el período 2015-2024 podemos concluir que la tasa anual de disminución promedio de unidades productivas es del 4% anual (extremos: -1,5% y -6,6%) y el rodeo lechero presenta una baja promedio del 1% anual (extremos: +0,2% y -2,6%).

Fuentes para el benchmarking de cantidad de unidades productivas y vacas: SENASA, INALE, USDA, DairyNZ, CBS – Statistics Netherlands, France AgriMer, CNIEL, Ministére del’Agriculture, Dairy Australia, Statistics Denmark, Centro de Información Agrícola BZL de Alemania, Ministerio de Agricultura, Pesca y Alimentación – MAPA de España, AHDB Dairy - UK, FIL/IDF World Dairy Situation de

elaborado por el OCLA en base al Tablero Dinámico del Servicio Nacional de Sanidad y Calidad Agroalimentaria (SENASA). Datos actualizados al 31/11/25